Aktien

Chinesische Aktien im Fokus – zehn Denkanstöße

Das letzte Jahrzehnt war für Anleger in chinesische Aktien eine Achterbahnfahrt. Politikwechsel, geopolitische Spannungen und ungleichmäßiges Wachstum haben zu starken Marktschwankungen geführt.

Unserer Ansicht nach hat sich die Stimmung der Anleger jedoch von übertriebenem Optimismus zu unangemessenem Pessimismus gewandelt. Zwar waren die letzten Jahre angesichts des makroökonomischen Umfelds sicherlich schwieriger, dennoch hat China bedeutende Fortschritte erzielt, die bis vor kurzem unterschätzt und unterbewertet wurden.

Vor diesem Hintergrund war die Erholung im letzten Jahr vielversprechend. Wir sehen darin den Beginn einer anhaltenden Erholung. Im Folgenden werden zehn Gründe aufgeführt, warum Anleger chinesische Aktien sowohl hinsichtlich ihres langfristigen Renditepotenzials als auch hinsichtlich ihres Beitrags zu einem ausgewogenen Portfolio globaler Aktienanlagen erneut in Betracht ziehen sollten.

1. Unterschätzte Technologie – Chinas „KI-Sprung nach vorn “

Im Januar 2025 sorgte DeepSeek für Aufruhr an den Finanzmärkten, als das Unternehmen die Entwicklung eines KI-Modells ankündigte, das die gleiche Funktionalität wie ChatGPT bietet, aber offenbar nur einen Bruchteil der Kosten verursacht.

Tatsächlich war die Ankündigung von DeepSeek nur eine von vielen, die Chinas Fortschritte in einer Reihe von Technologieund KI-bezogenen Bereichen verdeutlichen, darunter humanoide Roboter, autonomes Fahren, erneuerbare Energien und Biotechnologie.

Die wichtigste Erkenntnis ist, dass Chinas technologische Entwicklung weit fortgeschrittener ist als bisher angenommen. Da Chinas technologischer Fortschritt immer deutlicher zu erkennen ist, erwarten wir, dass sich daraus vielfältige Anlagechancen ergeben werden.

2. „Leg dich nicht mit der PBoC an“

Der Ausdruck „Don’t fight the Fed“ wurde bereits 1970 geprägt und unterstreicht die starke Korrelation zwischen der Politik der US-Notenbank und der Entwicklung des US-Aktienmarktes. Eine moderne Neuinterpretation im Kontext Chinas könnte lauten: „Don’t fight the PBoC“ (Leg dich nicht mit der PBoC an).

Entscheidend für die Marktentwicklung im letzten Jahr war eine wichtige Änderung der Regierungspolitik hin zu einer stärker wachstumsorientierten Haltung. Ein Merkmal war das ausdrückliche Ziel, die Preise von Vermögenswerten zu stabilisieren. Dazu gehörte der Kauf inländischer ETFs in großem Umfang sowie die Ankündigung der People's Bank of China (PBoC), als Kreditgeber der letzten Instanz zu fungieren, um den Markt durch die Gewährung umfangreicher Kredite für Aktienrückkäufe zu stützen.

Wir sehen darin einen klaren Beweis für einen „Beijing Put”. Das heißt, die Regierung greift ein, um bei Bedarf insbesondere dem chinesischen A-Shares-Markt einen starken Schutz vor Kursverlusten zu bieten.

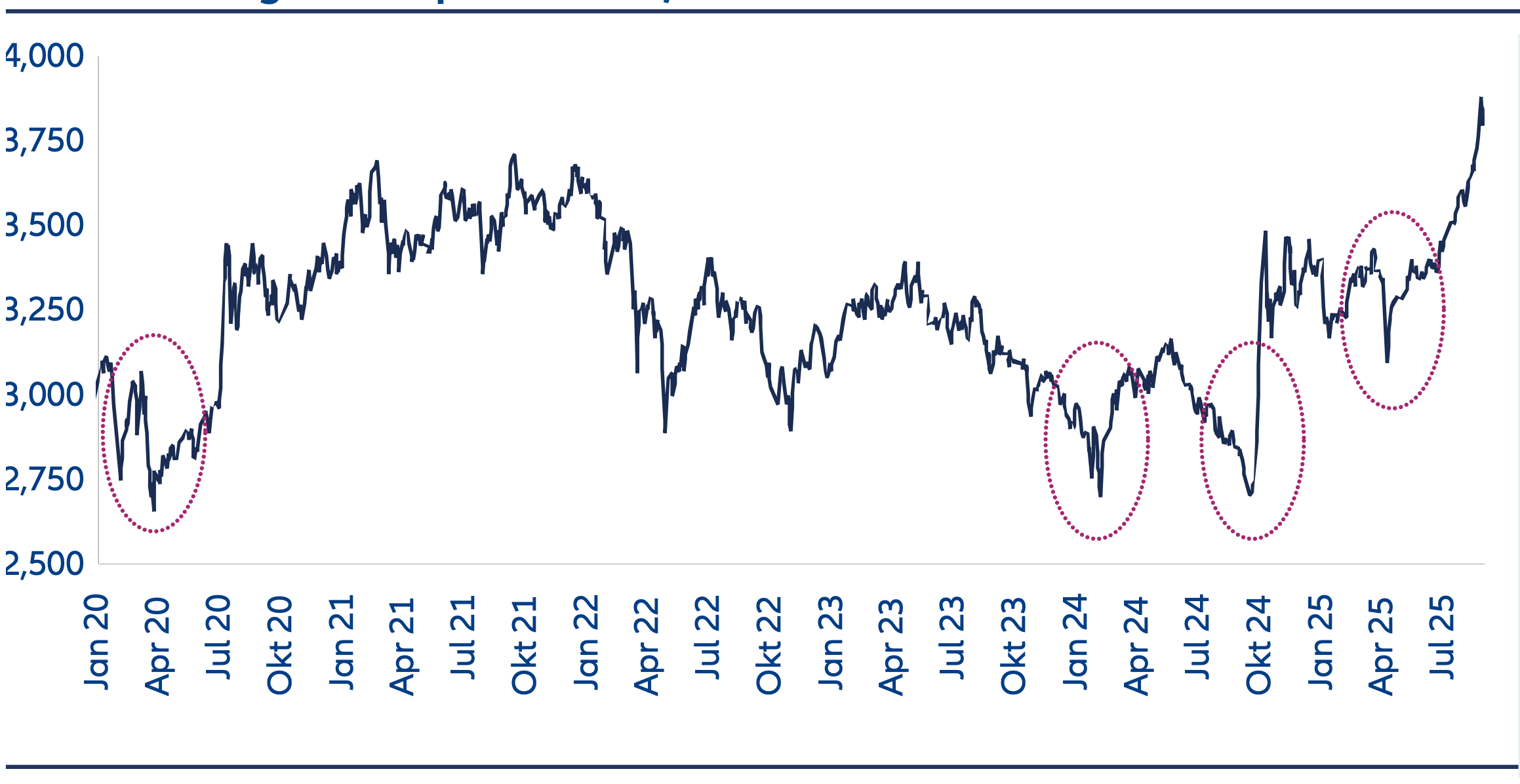

Chart 1: Shanghai Composite Index, 5 Jahre

In den letzten Jahren wurde der Shanghai Composite Index selten dauerhaft unter 3.000 Punkten gehandelt.

Im vergangenen Jahr hat die Regierung ihre Unterstützung für den Aktienmarkt durch umfangreiche Käufe inländischer ETFs signalisiert, um die Volatilität zu begrenzen. Zuletzt griff das „Nationalteam“ im April 2025 erneut ein, um nach zollbedingter Schwäche heimische Aktien zu stützen.

Quelle: Wind, Allianz Global Investors, Stand: 31. August 2025. Die oben genannten Informationen dienen lediglich der Veranschaulichung und sind nicht als Empfehlung zum Kauf oder Verkauf bestimmter Wertpapiere oder Strategien oder als Anlageberatung zu verstehen. Die Wertentwicklung in der Vergangenheit sowie Prognosen, Vorhersagen oder Vorausschätzungen sind kein Indikator für die zukünftige Wertentwicklung.

3. Inländischer Kapitalfluss

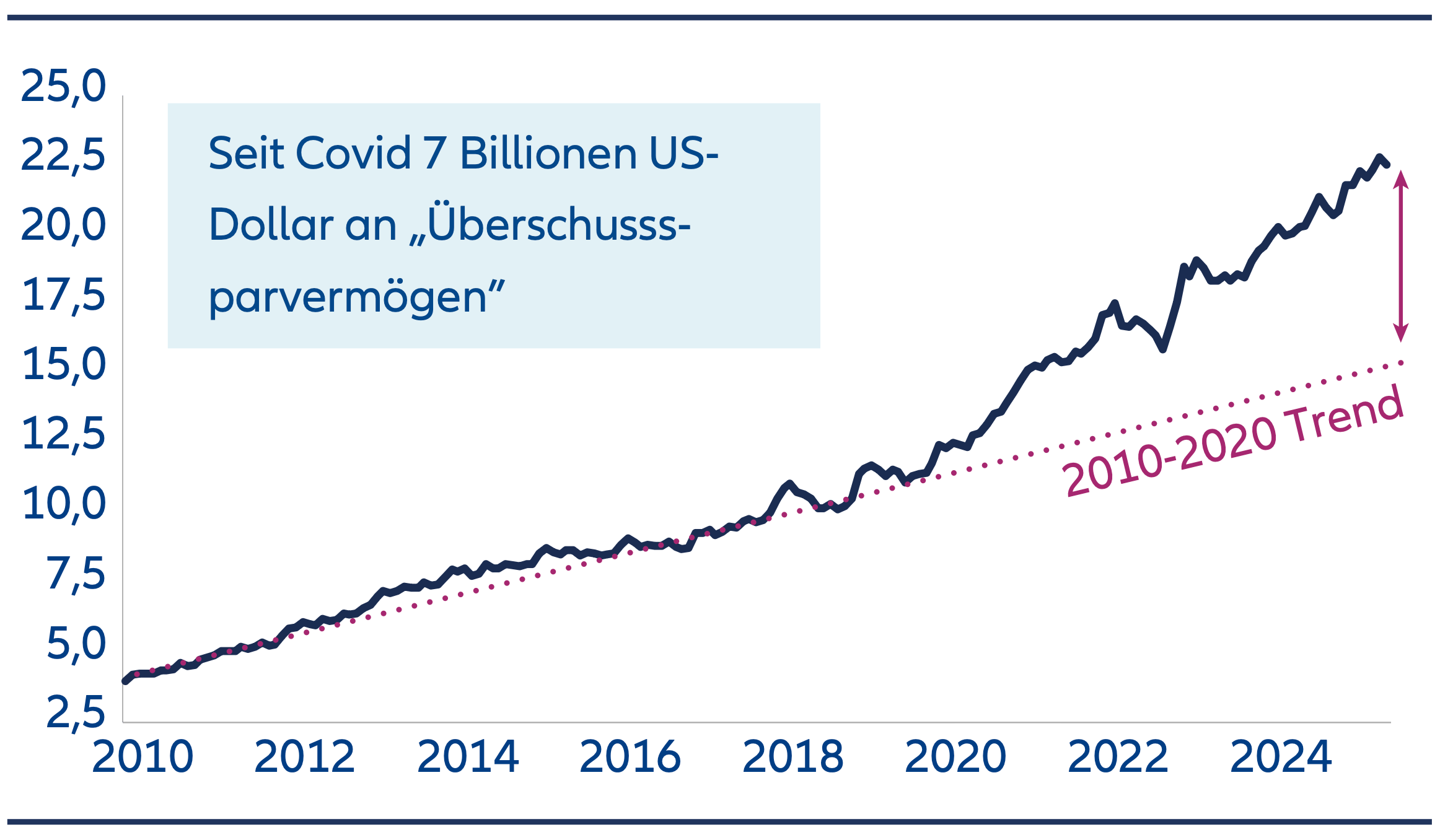

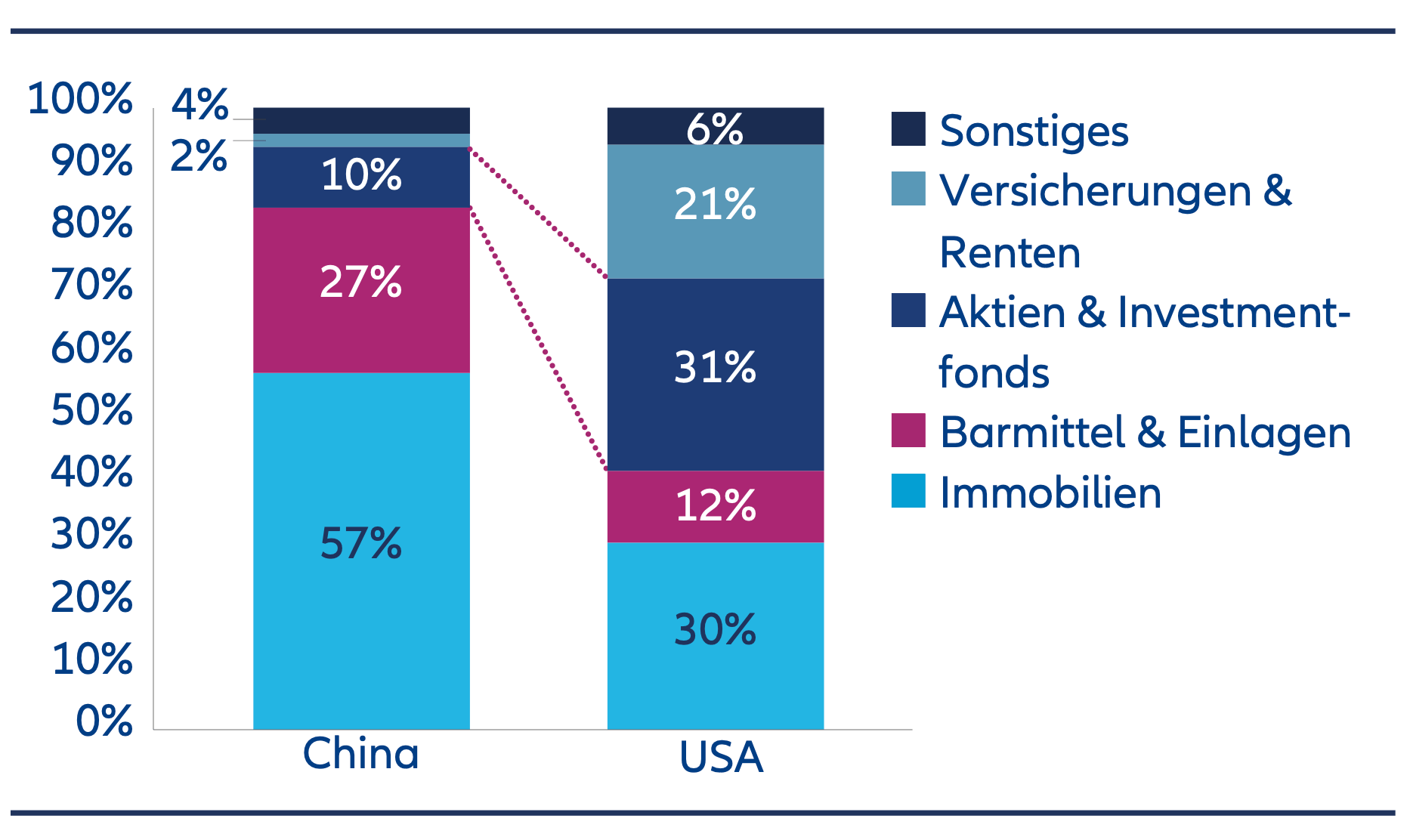

Ausländische Investoren sind nur zu etwa 3 % am chinesischen A-Share-Markt beteiligt. Daher sind inländische Investoren die wichtigsten Kurstreiber. Eine wichtige Veränderung im Rahmen der Markterholung war die Rückkehr der chinesischen Privatanleger, die sich bis vor kurzem weitgehend zurückgehalten hatten. Die Bankeinlagen sind in den letzten Jahren aufgrund der schwachen Konjunktur, der zunehmenden Unsicherheit auf dem Arbeitsmarkt und des Rückgangs der Immobilienpreise stark gestiegen. Infolgedessen gibt es rund 7 Billionen US-Dollar an „Überschusssparvermögen”. Das entspricht etwa der Hälfte des chinesischen A-Share-Marktes. Da die Anleiherenditen und Einlagenzinsen auf ein Rekordtief gefallen sind, löst dies eine Umschichtung in inländische Aktien aus. Langfristig gehen wir davon aus, dass institutionelle Anleger wie Versicherungsgesellschaften und Pensionsfonds ebenfalls ihre Aktien- allokationen erhöhen werden. Das aktuelle Niveau liegt deutlich unter dem vergleichbarer Märkte in Industrieländern.

Chart 2A: Bankguthaben privater Haushalte in Festlandchina (in Billionen US-Dollar)

Quelle: Wind, HSBC, Allianz Global Investors, Stand: 31. Juli 2025.

Chart 2B: Zusammensetzung des gesamten Haushaltsvermögens in China im Vergleich zu den USA

Quelle: NFID, CEIC, Wind, Goldman Sachs Global Investment Research, Allianz Global Investors, Stand: 31. Dezember 2024.

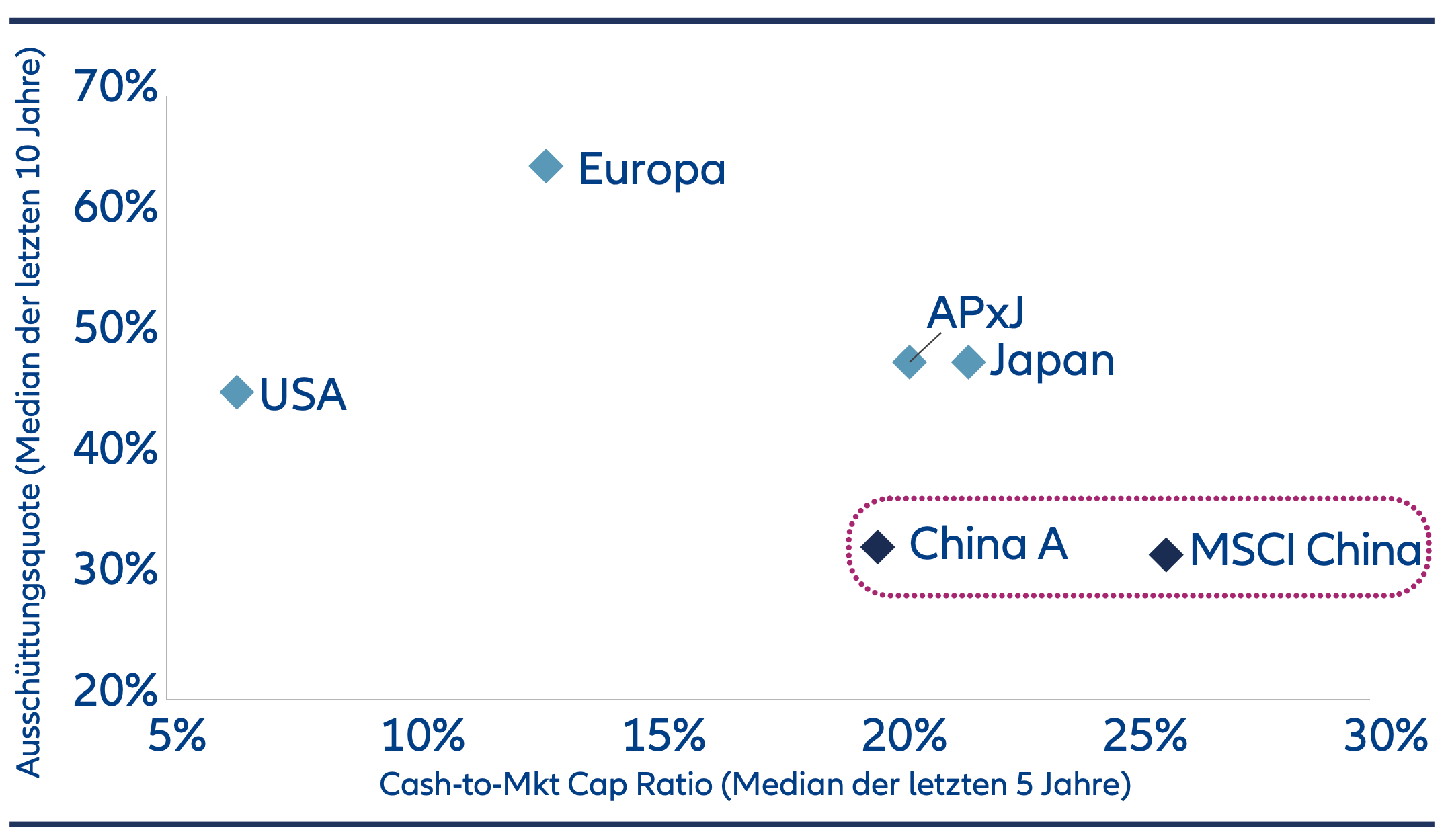

4. Zunehmende Aktienrückkäufe, höhere Dividenden

Nicht nur Privatanleger in China verfügen über hohe Bargeldbestände, sondern auch Unternehmen. Chinesische Unternehmen (ohne Finanzunternehmen) weisen in ihren Bilanzen insgesamt rund 2,4 Billionen US-Dollar an Barmitteln aus. Dies entspricht etwa 21 % ihrer aktuellen Marktkapitalisierung und ist damit höher als an den meisten anderen globalen Märkten.7

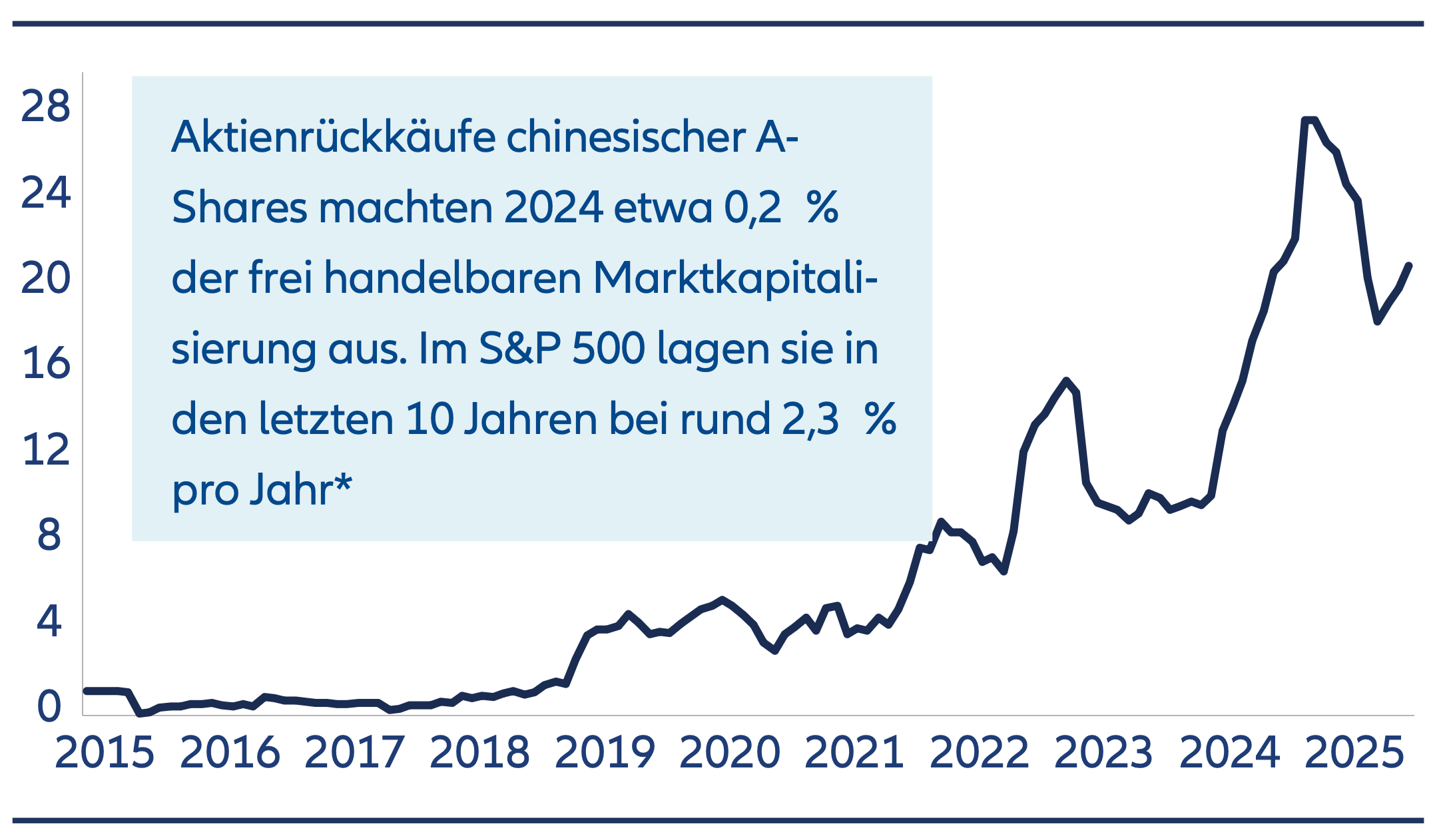

Um die Attraktivität der Aktienmärkte zu steigern, haben die Aufsichtsbehörden Maßnahmen zur Verbesserung der Shareholder Returns ergriffen. Die Aktienrückkäufe in China erreichten 2024 ein Rekordniveau. Während viele Unternehmen zuvor nur einmal im Jahr Dividenden ausschütteten, haben immer mehr Unternehmen angekündigt, künftig auch Zwischendividenden auszuschütten. Regelmäßigere Auszahlungen sollten insbesondere für Privatanleger attraktiv sein.

Chart 3A: Rückkaufvolumen chinesischer A-Shares (in Mrd. CNY, gleitender 6-Monats-Durchschnitt)

Quelle: Wind, Allianz Global Investors Stand: 31. August 2025. *HSBC, Bloomberg, Wind Stand: 31. Dezember 2024.

Chart 3B: Chinesische Aktien – Verhältnis von Bargeld zu Marktkapitalisierung und Ausschüttungsquote

Quelle: Goldman Sachs Stand: 14. Mai 2025; Geschäftsjahr 2024

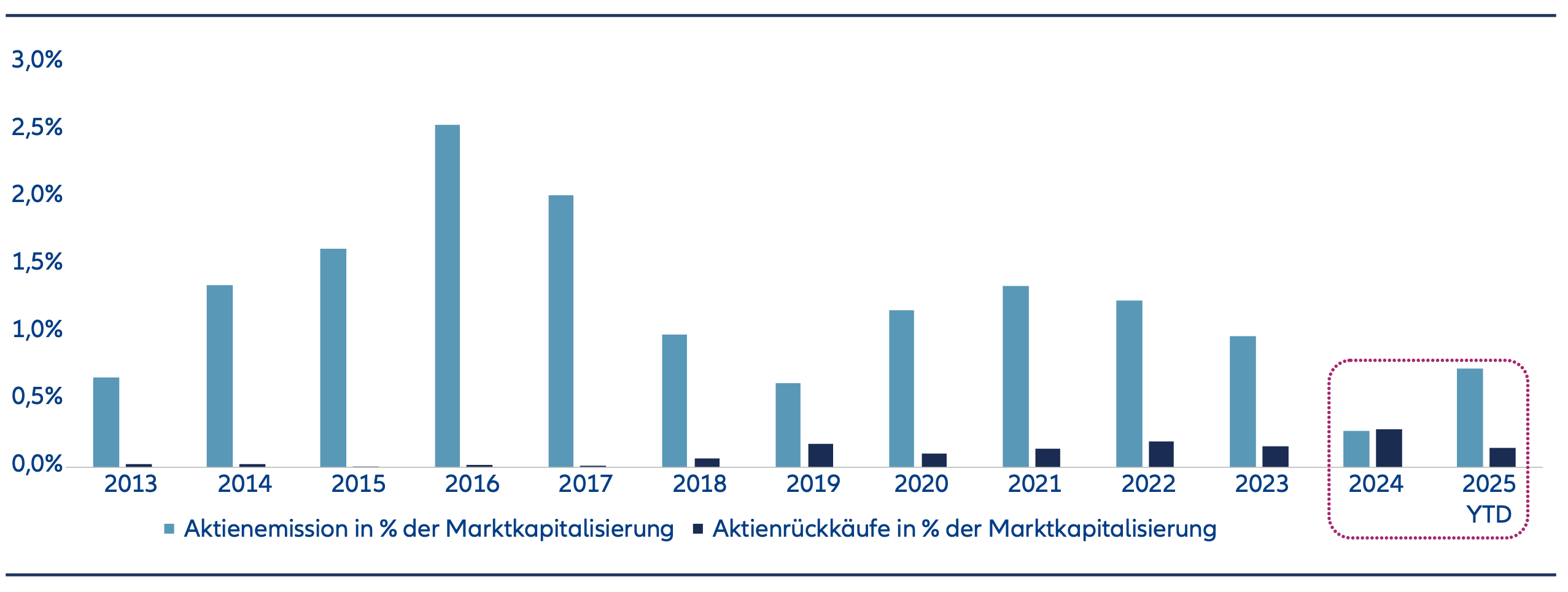

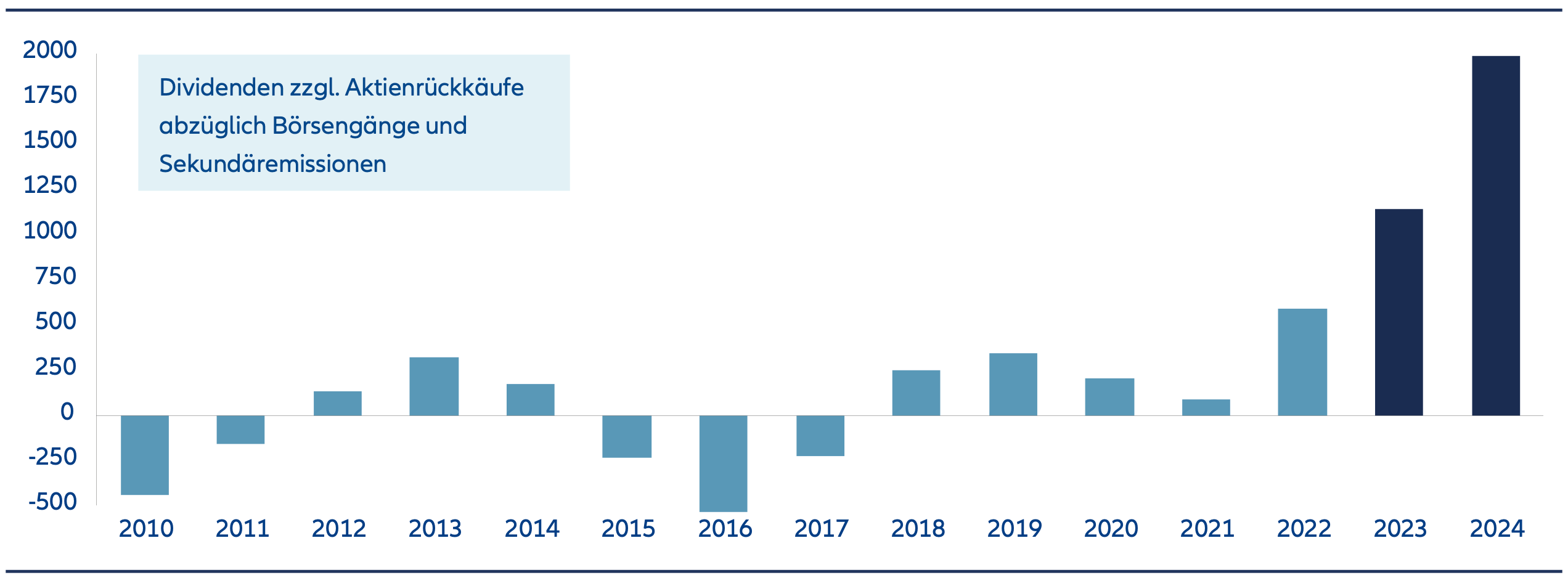

5. Rückgang der Aktienemissionen

Seit Anfang 2024 wurden Maßnahmen ergriffen, um dem hohen Niveau an Aktienemissionen entgegenzuwirken – ein Faktor, der den A-Aktienmarkt in China lange belastet hat.

Die Marktkapitalisierung der Börsen in Festlandchina und Hongkong ist von unter 1 Billion USD im Jahr 2003 auf aktuell rund 16 Billionen USD gestiegen.

In diesem Zeitraum hat sich die Zahl der börsennotiert en A-Shares in China auf rund 5.000 mehr als verdreifacht.

Die politischen Maßnahmen im Jahr 2024 konzentrierten sich auf strengere IPO-Regulierung und konsequentere Delisting-Mechanismen. Wir glauben, dass dies einen strukturellen Wandel darstellt, der künftig für ein günstigeres Verhältnis von Angebot und Nachfrage am Aktienmarkt sorgen dürfte.

Chart 4A: Aktienemissionen und -rückkäufe in % der Gesamtmarktkapitalisierung chinesischer A-Shares

Quelle: Wind, Allianz Global Investors Stand: 31. August 2025.

Chart 4B: Nettoliquidität chinesischer A-Shares (in Mrd. RMB)

Quelle: Wind, Gavekal, Stand: 31. Dezember 2024. IPO bezieht sich auf den Börsengang (Initial Public Offering). Die oben genannten Informationen dienen lediglich der Veranschaulichung und sind nicht als Empfehlung zum Kauf oder Verkauf bestimmter Wertpapiere oder Strategien oder als Anlageberatung zu verstehen. Die Wertentwicklung in der Vergangenheit oder Prognosen, Vorhersagen oder Vorausschätzungen sind kein Indikator für die zukünftige Wertentwicklung.

6. Zollrisiken sind kontrollierbar

Der zukünftige Verlauf der Beziehungen zwischen den USA und China bleibt ungewiss. Dennoch hat sich das erhöhte Risiko, das zum Zeitpunkt der Ankündigungen zum „Liberation Day“ zu beobachten war, deutlich verringert.

Eine wichtige Veränderung besteht darin, dass China aufgrund seiner Dominanz in der Produktion von Seltenen Erden eine deutlich stärkere Verhandlungsposition hat. Dies deutet auf eine höhere Wahrscheinlichkeit für ein substanzielleres Handelsabkommen hin – dennoch sollten plötzliche Rückschläge nicht ausgeschlossen werden.

Langfristig erwarten wir, dass China seinen Fokus weiterhin auf die nationale Sicherheit legen wird, insbesondere durch die Stärkung seiner Selbstversorgung in kritischen Industriezweigen. Trotz Fortschritten im Technologiesektor sind Schlüsselbereiche wie Elektrofahrzeuge weiterhin auf importierte Chips angewiesen.

Langfristig sehen wir in der Lokalisierung fortschrittlicher Fertigungskapazitäten über verschiedene Branchen hinweg bedeutende Investitionsmöglichkeiten.

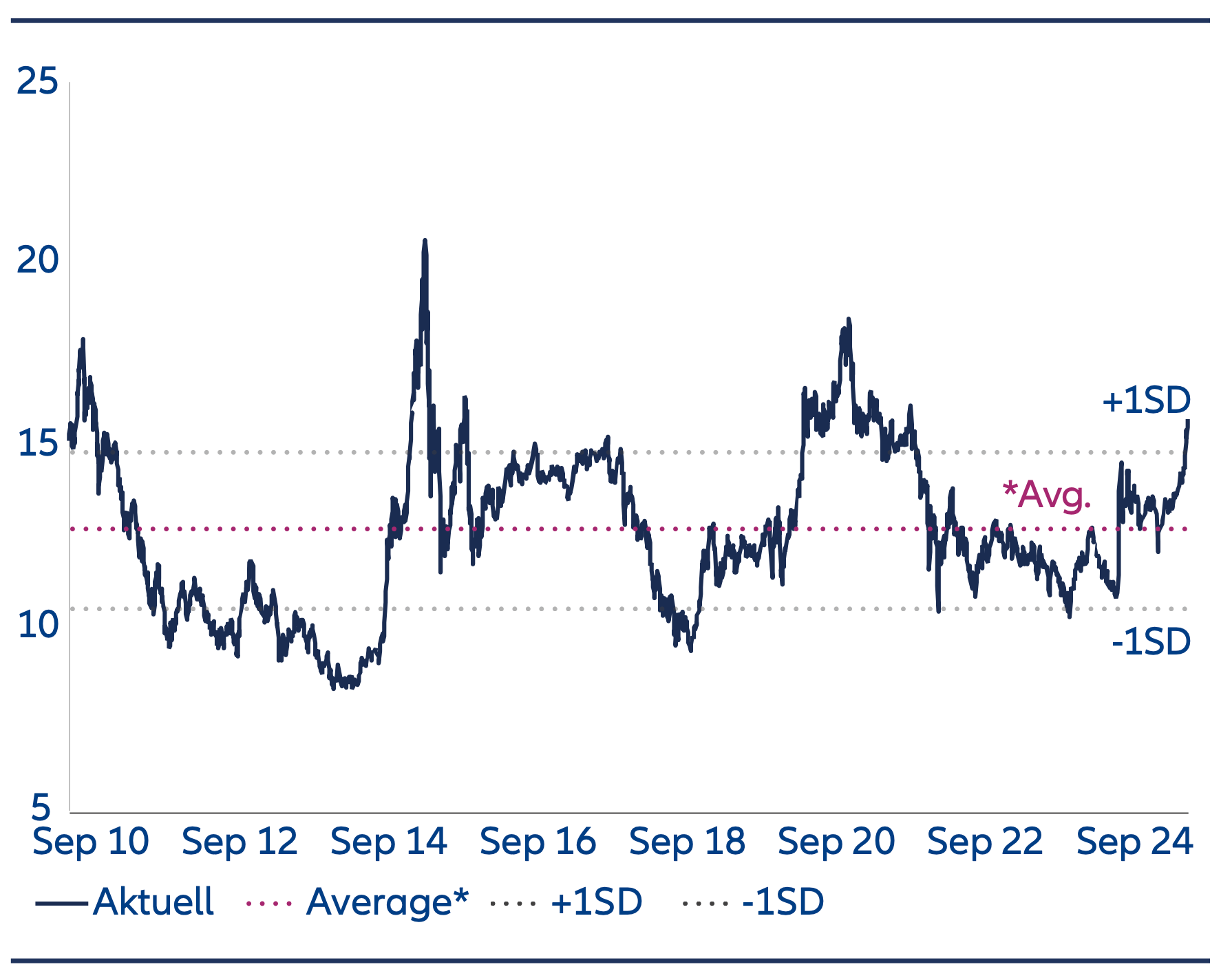

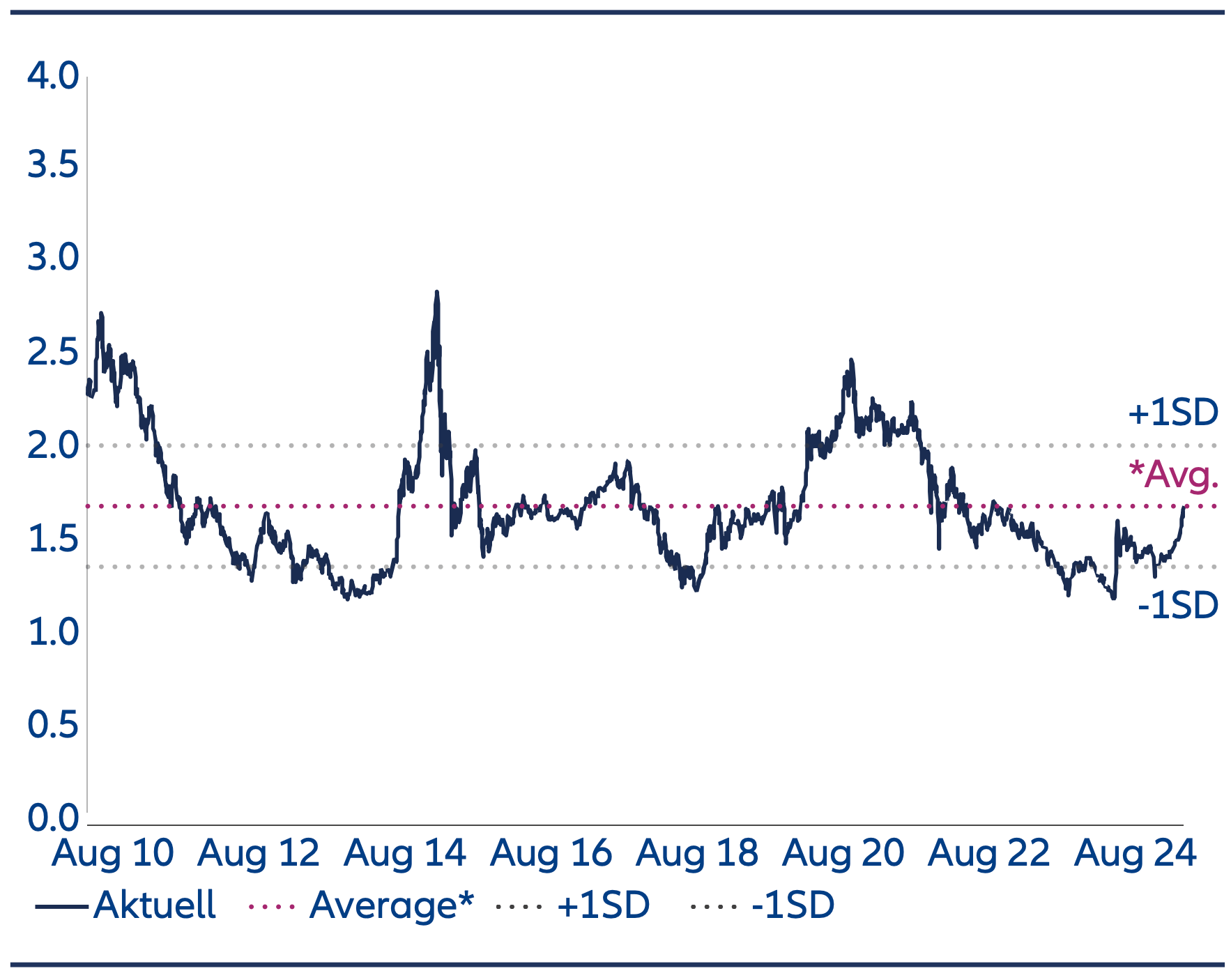

7. Angemessene Bewertungen

Die bisherige Markterholung wurde hauptsächlich durch eine Neubewertung der Unternehmen und weniger durch eine Verbesserung der Unternehmensgewinne getragen. Daher befinden sich die Bewertungen nicht mehr auf dem zuvor niedrigen Niveau.

Unserer Meinung nach sind die Bewertungen jedoch weiterhin angemessen und sollten kein Hindernis für künftige Kursanstiege darstellen. Das Kurs-Buchwert-Verhältnis liegt etwa auf dem langfristigen historischen Durchschnittsniveau. Das Kurs-Gewinn-Verhältnis wirkt optisch höher. Bereinigt um das strukturell niedrigere Zinsumfeld liegen die Aktienrisikoprämien jedoch ebenfalls etwa auf dem historischen Durchschnittsniveau.

Chart 5A: MSCI China A Onshore – Kurs-Gewinn-Verhältnis für die nächsten 12 Monate

Quelle: Bloomberg, Allianz Global Investors, Stand: 2. September 2025. * Die durchschnittliche Bewertung wird über einen Zeitraum von 15 Jahren oder seit Verfügbarkeit der Daten berechnet. Die oben genannten Informationen dienen lediglich der Veranschaulichung und sind nicht als Empfehlung zum Kauf oder Verkauf bestimmter Wertpapiere oder Strategien oder als Anlageberatung zu verstehen. Die Wertentwicklung in der Vergangenheit oder Prognosen, Vorhersagen oder Vorausschätz- ungen sind kein Indikator für die zukünftige Wertentwicklung.

Chart 5B: MSCI China A Onshore – Kurs-Buchwert-Verhältnis

Quelle: Bloomberg, Allianz Global Investors, Stand: 2. September 2025. * Die durchschnittliche Bewertung wird über einen Zeitraum von 15 Jahren oder seit Verfügbarkeit der Daten berechnet. Die oben genannten Informationen dienen lediglich der Veranschaulichung und sind nicht als Empfehlung zum Kauf oder Verkauf bestimmter Wertpapiere oder Strategien oder als Anlageberatung zu verstehen. Die Wertentwicklung in der Vergangenheit oder Prognosen, Vorhersagen oder Vorausschätz- ungen sind kein Indikator für die zukünftige Wertentwicklung.

8. Divergenz zwischen makroökonomischen Fundamentaldaten

Die Aktienrally in China in diesem Jahr erfolgte trotz eines herausfordernden makroökonomischen Umfelds. Die Immobilienpreise stehen weiterhin unter Druck und die Exportdynamik schwächt sich angesichts höherer Zölle ab.

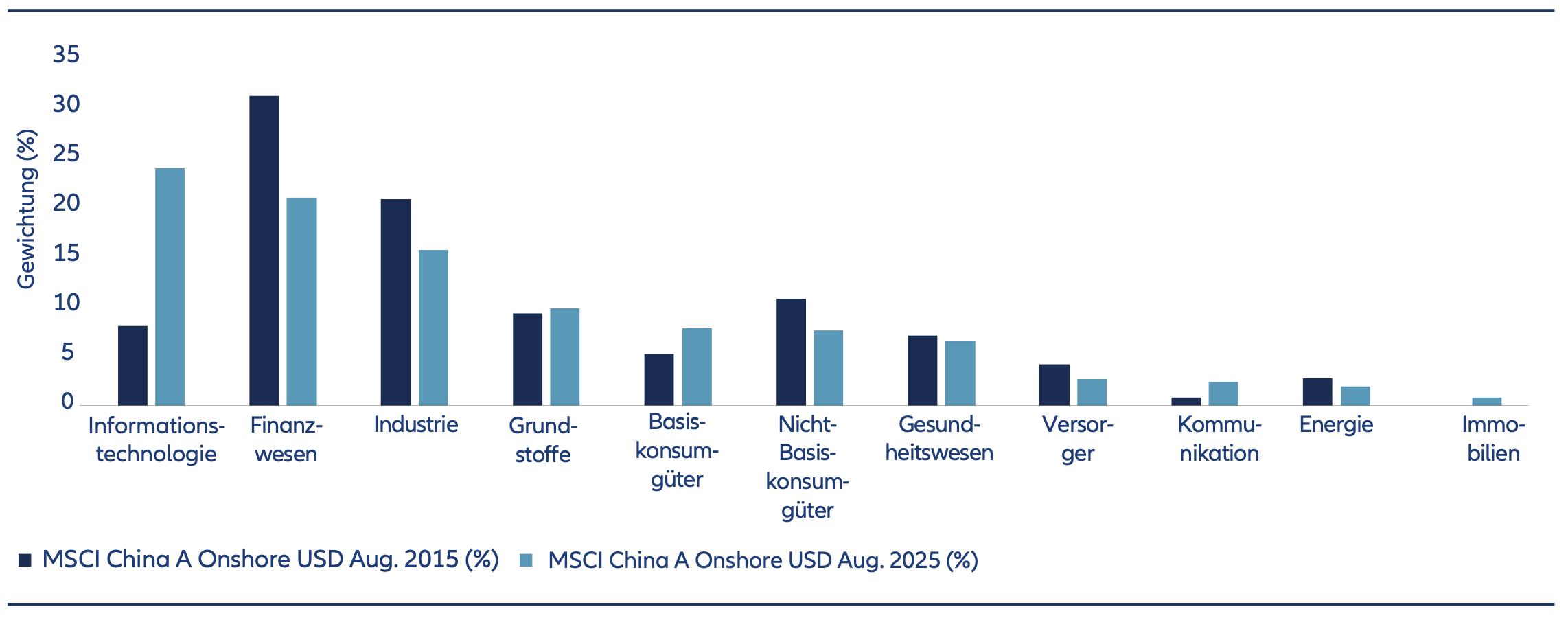

Ein entscheidender Grund liegt im strukturellen Wandel der chinesischen Aktienmärkte. Diese haben sich von einem Fokus auf reifere, wachstumsschwächere Sektoren (wie Finanzwerte und traditionelle Schwerindustrie) hin zu einer stärkeren Gewichtung von Chinas zukünftigen Wachstumstreibern entwickelt. So hat sich der Anteil des IT-Sektors in den letzten zehn Jahren nahezu verdreifacht und macht inzwischen rund 25 % des A-Share-Marktes aus.

Wir sind der Ansicht, dass Chinas KI-Industrie einen Wendepunkt überschritten hat und sich nun in einem selbsttragenden Zyklus aus steigenden Investitionen und wachsender Profitabilität befindet. In Kombination mit anderen Zukunftsbranchen wie Fahrerassistenzsystemen (ADAS), Robotik, Biotechnologie, der Lieferkette für Elektrofahrzeuge usw. spiegeln Chinas Aktienmärkte zunehmend die neuen wirtschaftlichen Wachstumstreiber des Landes wider.

Chart 6: MSCI China A Onshore Index – Sektorengewichtungen 2015 vs. 2025

Quelle: IDS. Stand: August 2025 & August 2015.

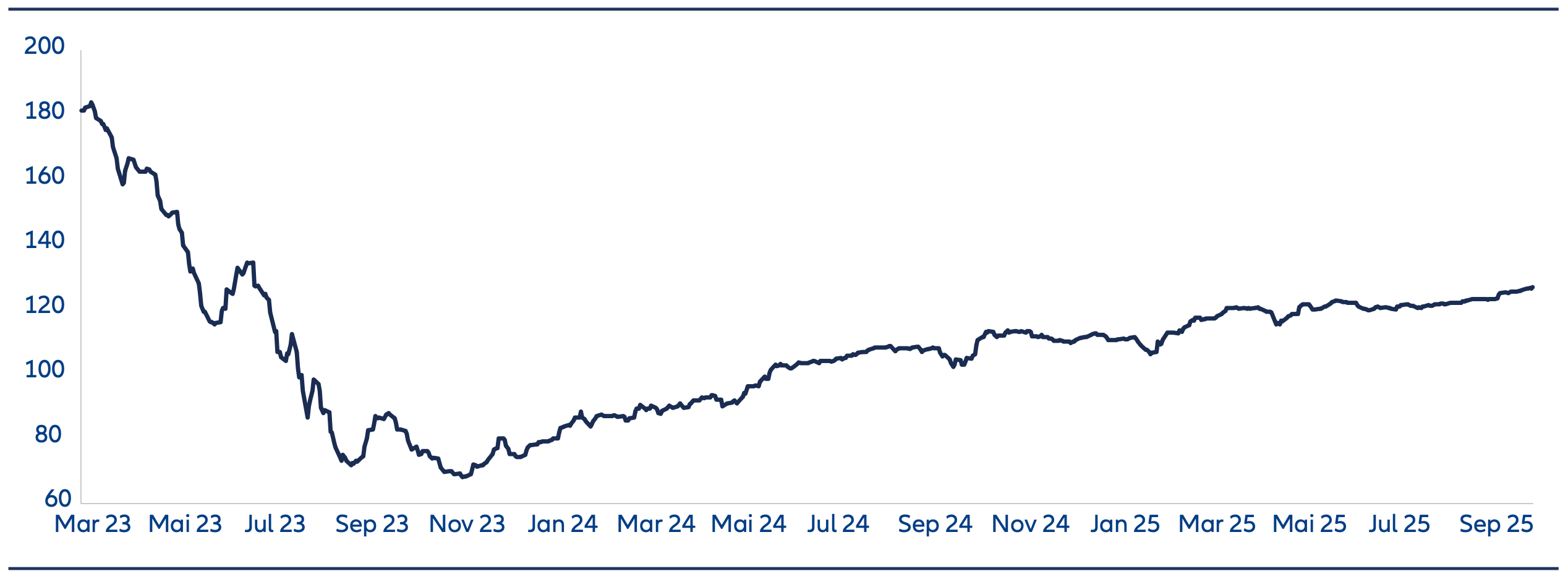

9. Immobilienrisiken mehr und mehr im Rückspiegel

Einer der Hauptbelastungsfaktoren für chinesische Aktien in den letzten Jahren waren Risiken im Immobiliensektor. Auch wenn diese weiterhin bestehen, gehen wir davon aus, dass sich der Abschwung dem Ende nähert. Entsprechend dürfte der Einfluss auf die Aktienmärkte zunehmend zurück gehen.

Die Regierung hat umfangreiche Maßnahmen zur Stabilisierung des Immobilienmarkts ergriffen – darunter niedrigere Hypothekenzinsen, die Senkung der Eigenkapitalquote und besseren Zugang zu Finanzmitteln für finanzschwache Bauträger.

Auch wenn es Zeit braucht, bis das Vertrauen der Käufer zurückkehrt – und die Preise möglicherweise weiter fallen – wurden frühere Extremrisiken deutlich entschärft. Dies zeigt sich auch am chinesischen Anleihemarkt: Der iBoxx USD Asia ex Japan China Real Estate High Yield Index erreichte im November 2023 seinen Tiefpunkt und hat seitdem eine Rendite von über 85 % erzielt.

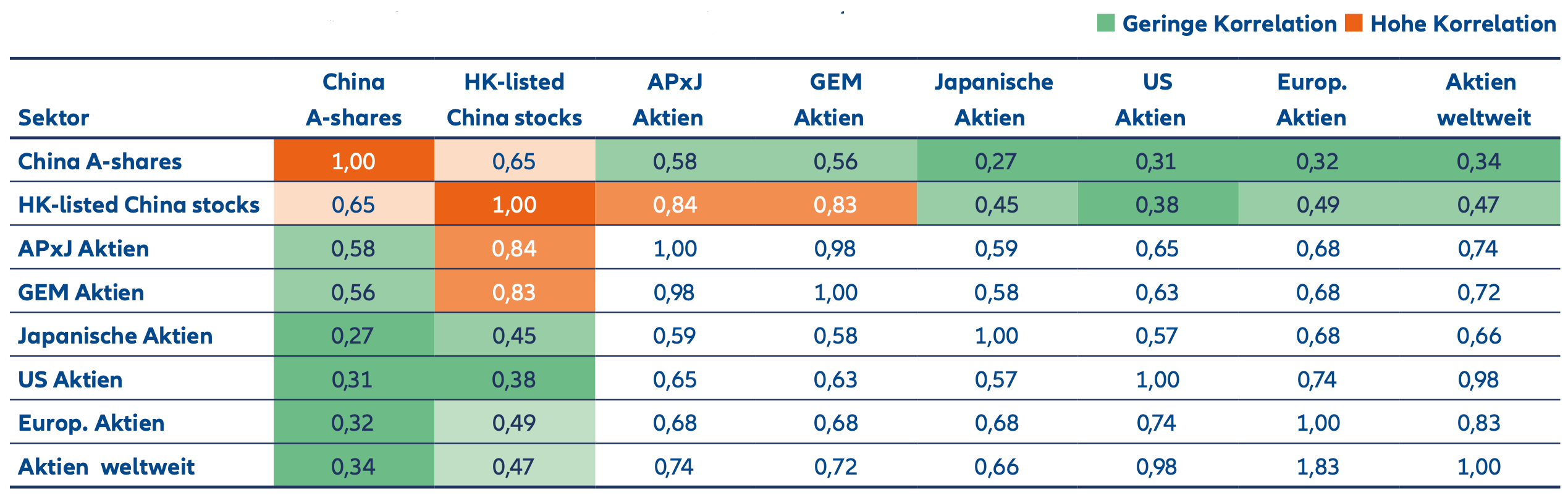

10. Geringe Korrelationen

Chinas Aktienmärkte als Diversifikationsinstrument: A-Shares weisen über die letzten 10 Jahre eine Korrelation von nur 0,34 mit globalen Aktien auf – sie entwickeln sich also fast 70 % der Zeit in unterschiedliche Richtungen. Zum Vergleich: Europa und globale Aktien haben eine Korrelation von 0,83.

Daher kann die Einbindung von China A-Shares in ein globales Portfolio zu einem besseren Rendite-Risiko-Profil beitragen.

Chart 7: iBoxx USD Asien ex Japan China Real Estate High Yield Index

Quelle: Bloomberg, Allianz Global Investors Stand: 19. September 2025.

Chart 8. Historische Korrelation zwischen den wichtigsten Aktienmärkten

Quelle: Bloomberg, Allianz Global Investors, Stand: 31. August 2025. Die Korrelationsdaten werden auf Basis der historischen Renditen der jeweiligen MSCI-Indizes der letzten 10 Jahre unter Verwendung der wöchentlichen USD-Renditen berechnet. Die oben genannten Informationen dienen lediglich der Veranschaulichung und sind nicht als Empfehlung zum Kauf oder Verkauf bestimmter Wertpapiere oder Strategien oder als Anlageberatung zu verstehen. Die Wertentwicklung in der Vergangenheit oder Prognosen, Vorhersagen oder Vorausschätzungen sind kein Indikator für die zukünftige Wertentwicklung.

Zusammenfassung – „Dabei sein ist alles“

Die Aktienentwicklung in China im vergangenen Jahr bietet wertvolle Einblicke für globale Asset-Allokationen. Trotz makroökonomischer Risiken und geopolitischer Spannungen haben strukturelle Wachstumstreiber die Marktresilienz gestützt – viele davon sind weiterhin intakt.

Früher konnten Anleger von Chinas Wachstum auch über multinationale Unternehmen profitieren. Aktuelle Trends zeigen jedoch, dass inländische Unternehmen zunehmend besser positioniert sind, um vom Aufschwung zu profitieren.

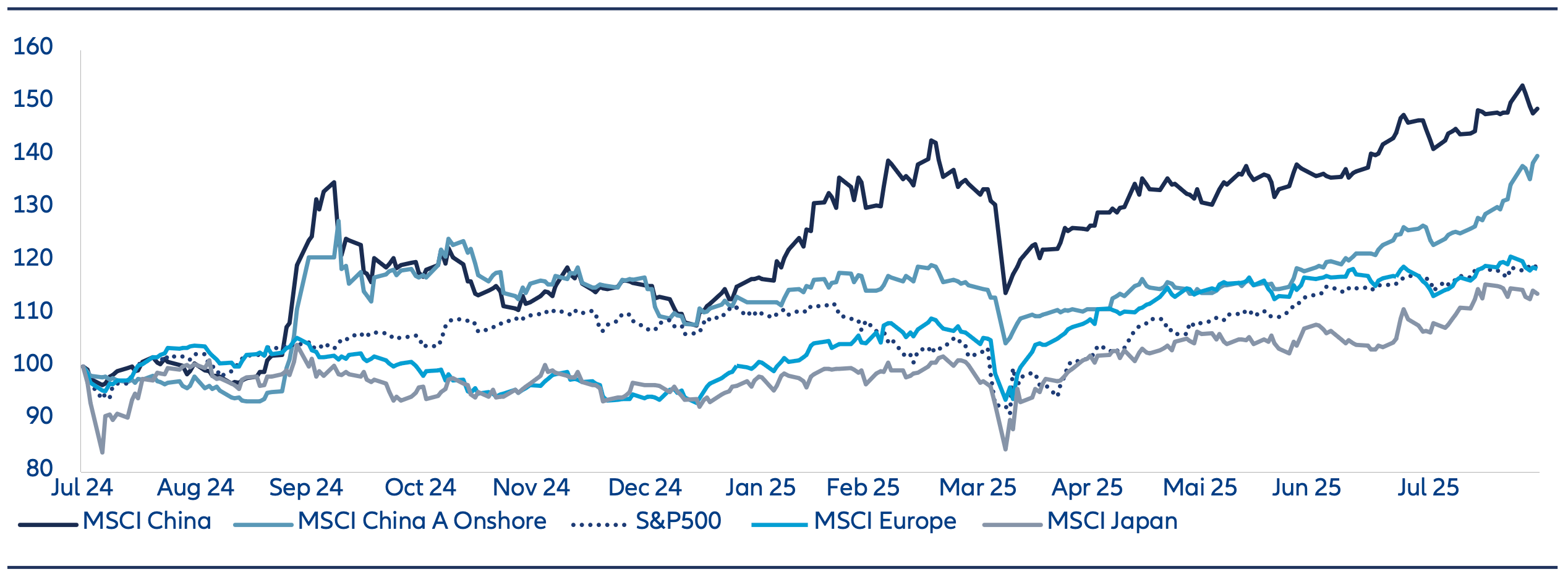

Chart 9: Entwicklung der wichtigsten globalen Aktienindizes im letzten Jahr (USD, basierend auf 100)

Quelle: LSEG Datastream, Wind, Allianz Global Investors, Stand: 31. August 2025. Die oben genannten Informationen dienen lediglich der Veranschaulichung und sind nicht als Empfehlung zum Kauf oder Verkauf bestimmter Wertpapiere oder Strategien oder als Anlageberatung zu verstehen. Die Wertentwicklung in der Vergangenheit oder Prognosen, Vorhersagen oder Vorausschätzungen sind kein Indikator für die zukünftige Wertentwicklung.

1EV-Volumen, Stand: 30. Juni 2025

2CPIA, Stand: 30. Juni 2025

3International Federation of Robotics, Stand: 24. September 2024

4Mercator Institute for China Studies (MEICS), Stand: April 2025

5CIC, Stand: 31. Dezember 2024; ADAS Advanced Driver Assistance Systems

6R&D World, Stand: 3. November 2024

7Quelle: Goldman Sachs, Juli 2025

Die oben genannten Informationen dienen lediglich der Veranschaulichung und sind nicht als Empfehlung zum Kauf oder Verkauf bestimmter Wertpapiere oder Strategien oder als Anlageberatung zu verstehen.