Zins- und Zeitenwende meistern

Ein aktiver Ansatz zur Minimierung verborgener Risiken bei Faktorinvestments

Kurzfassung

Factor Investing hat sich zu einer etablierten Anlagedisziplin entwickelt, deren Fähigkeit zur Erzielung von Überrenditen durch eine Fülle akademischer Untersuchungen gestützt wird. Der Ansatz beinhaltet die Auswahl von Wertpapieren auf Basis spezifischer Merkmale oder "Faktoren" wie Value, Size, Momentum und Quality, die empirischen Studien zufolge im Laufe der Zeit eine überlegene Wertentwicklung erzielen. Durch die systematische Ausrichtung auf diese Faktoren lassen sich Portfolios verbessern und die Komplexität der Finanzmärkte mit größerer Präzision und Wahrscheinlichkeit meistern.

Allerdings bergen faktorbasierte Portfolios auch versteckte Risiken, die dazu führen können, dass die Ergebnisse hinter den Bedürfnissen und Erwartungen zurückbleiben. Um diese Risiken zu identifizieren und zu quantifizieren, haben wir eine Methode entwickelt, die wir „Time to Outperformance" (TTO) nennen. Damit können wir (auf Grundlage historischer Daten) abschätzen, wie lange es dauert, bis ein bestimmter Faktor den breiten Markt mit hoher Wahrscheinlichkeit übertrifft.

Unsere TTO-Analyse zeigt, dass die Rendite von Einzelfaktoren unregelmäßig und inkonsistent sein kann. Dabei konzentriert sich die Outperformance von Risikoprämien häufig auf gute Zeiten und die Underperformance auf schlechte Zeiten im Marktzyklus. Auch kann ein unbeabsichtigtes Engagement in Makrofaktoren (z. B. Zinssensitivität) die positiven Überschussrenditen aus Risikoprämien überlagern. Darüber hinaus legt die Analyse nahe, dass die Kombination mehrerer Faktoren diese Risiken zwar verringern kann, dass aber eine bloße Umstellung auf eine Multi-Faktor-Strategie nicht ausreicht, um die TTO zu verkürzen und ein konsistenteres Renditeprofil zu erzielen.

Unsere Ergebnisse entkräften natürlich nicht das Konzept des Factor Investing. Im Gegenteil, sie bestärken uns in der Überzeugung, dass diese Faktoren in strategischer Kombination institutionellen Anlegern auf effektive und effiziente Weise die benötigten Überschussrenditen ermöglichen können. Unsere Analyse zeigt jedoch, dass Anleger das Factor Investing vorsichtig angehen und sicherstellen sollten, dass sie die verborgenen Risiken bei der Formulierung und Umsetzung ihrer Factor Investing-Strategien in Betracht ziehen.

Genau diese Herausforderung war der nächste Schritt in unserem Streben nach einer optimalen Factor Investing- Strategie. Die gute Nachricht: Ein ganzheitlicher Ansatz zur Faktorkombination, der eine strategische Portfoliokonstruktion und aktives Management der Faktor-Exposures nutzt, kann zum einen die Risiken mindern. Zum anderen ermöglicht er es, die die mit faktorbasierten Anlagen verbundene Risikoprämie zuverlässig zu nutzen und die TTO deutlich zu verkürzen, unabhängig vom Zeitpunkt der Erstanlage.

Vor diesem Hintergrund bietet dieses Papier einen Überblick über mögliche Vorteile von Faktorinvestments in einem institutionellen Portfolio und zeigt die verborgenen Risiken dieses Anlageansatzes auf. Erläutert wird außerdem unsere TTO-Methode zur Bewertung dieser Risiken und es wird ein verfeinerten, aktiver Ansatz für ein faktorbasiertes Portfoliomanagement beschrieben, der unseres Erachtens den Bedürfnissen institutioneller Anleger in Bezug auf Rendite und Risikominderung besser entspricht.

Wichtigste Erkenntnisse

- Viele institutionelle Anleger haben sich auf der Suche nach langfristigen Mehrrenditen Factor-Investing-Strategien zugewandt, speziell in großen, liquiden Anlageklassen. Doch faktorbasierte Portfolios bergen auch Risiken, die dazu führen können, dass die Ergebnisse hinter den Erwartungen der Anleger zurückbleiben.

- Wir haben eine Methodik entwickelt, um diese Risiken besser zu erkennen: „Time to Outperformance ". Damit können wir (auf historischer Basis) abschätzen, wie lange es dauert, bis ein Faktor den breiten Markt mit hohen Maß an Wahrscheinlichkeit übertrifft.

- Zwar lassen sich Faktor-Risikoprämien nachweisen, allerdings kann die Rendite von Einzelfaktoren auch erratisch und inkonsistent sein kann. Die Kombination mehrerer Faktoren allein reicht nicht aus, um ein stetigeres Renditeprofil zu erzielen.

- Die gute Nachricht: Ein ganzheitlicher Ansatz zur Faktorkombination, der eine strategische Portfoliokonstruktion und aktives Management der Faktor-Exposures vorsieht, kann die Risiken mindern, die Information Ratio deutlich verbessern und die Time to Outperformance verkürzen.

Aufstieg des Factor Investing

Der Wechsel von aktiven Strategien zu passiven Anlagen ist zu einem vorherrschenden Trend bei institutionellen Investoren geworden.

Da passive Strategien einen immer größeren Anteil der Assets in ihren Portfolios ausmachen, benötigen sie neue Outperformance-Quellen, um die angestrebte Portfoliorendite zu erreichen. Dies erklärt zumindest teilweise die wachsende Beliebtheit von faktorbasierten Anlagen (auch bekannt als "Smart Beta"). Denn sie bieten Anlegern eine Alternative zu traditionellen aktiven Strategien, speziell in Assetklassen, in denen viele Investoren nur auf indexähnliche Renditen abzielen.

Risikoprämien sind abstrakte Konzepte, die durch einzelne oder Kombinationen von Faktoren, die die langfristige Anlageperformance erklären oder bestimmen, repräsentiert werden. Beispielsweise kann die Value-Risikoprämie durch einzelne Faktoren wie unter anderem Kurs-Buchwert-Verhältnis oder Dividendenrendite oder eine Kombination aus beiden dargestellt werden. Es gibt zahlreiche Untersuchungen, die zeigen, dass faktorbasierte Aktienportfolios mit hoher Wahrscheinlichkeit den Markt langfristig übertreffen.

Das entsprechende Research geht auf Benjamin Graham zurück, der in den 1930er Jahren die Triebkräfte der Aktienperformance untersuchte, und auf andere wie Ray Ball, der in den 1960er Jahren die Auswirkungen von Gewinnüberraschungen auf die Aktienkurse untersuchte. Dieses Research hat sich bis heute fortgesetzt, wobei bemerkenswerte Arbeiten zu Risikoprämien wie Value, Momentum, Small Cap und Low Volatility durchgeführt wurden (siehe Abbildung 1).

Die Untersuchungen zeigen, dass mit einzelnen Faktoren Risikoprämien verbunden sind, die im Laufe der Zeit für Überrenditen abwerfen können. Durch ein zusätzliches Engagement in einem bestimmten Faktor gehen Anleger ein zusätzliches Risiko im Vergleich zur Benchmark ein, was die Möglichkeit der Outperformance eröffnet. Durch die Anlage in Assets, die Faktoren repräsentieren lassen sich bewährte Quellen für Zusatzrenditen erschließen und die Chancen erhöhen, die Benchmark zu übertreffen.

Schaubild 1: Wissenschaftliche Untersuchungen deuten auf Risikoprämien hin, mit denen im Zeitverlauf eine Outperformance erzielbar ist

| Anlagestil | Erklärung der Risikoprämie | Langfristige Überrenditevorteile |

|---|---|---|

| Value | Value-Unternehmen sind in der Regel zyklischer, stärker fremdfinanziert und weniger rentabel als der Durchschnitt, was das Potenzial für Fehlbewertungen birgt. | Da das Ertragspotenzial von Value-Unternehmen häufig unterschätzt wird, lässt sich dieser Faktor nutzen. |

| Earnings Revisions | Auf Gewinnrevisionen bezogene Strategien bergen bei Marktschwüngen ein starkes Mean-Reversion-Risiko. | Anleger können von diesem Faktor profitieren, indem sie Anker- und Herdeneffekte ausnutzen. |

| Small Caps | Small-Cap-Unternehmen sind in der Regel zyklischer, stärker fremdfinanziert, weniger rentabel und weniger liquide als der Durchschnitt größerer Unternehmen. | Anleger können von diesem Faktor profitieren, indem sie die Preiseffizienzen in diesem Bereich ausnutzen. |

| Momentum | Momentum-Strategien bergen bei Marktschwüngen ein starkes Mean-Reversion-Risiko. | Anleger können von diesem Faktor profitieren, indem sie Anker- und Herdeneffekte ausnutzen. |

| Low Volatility | Aktien mit niedrigem Beta können einen genau dann im Stich lassen, wenn man sie am meisten braucht: in turbulenten Märkten, wenn die Betas konvergieren. | Anleger mit langfristigem Anlagehorizont und einer hohen Toleranz gegenüber Phasen der Underperformance können von einem Engagement in diesem Faktor profitieren. |

Quelle: Allianz Global Investors

Factor Investing: Verborgene Risiken

Trotz dieser durch zahlreiche wissenschaftliche Untersuchungen belegten Vorteile bergen faktorbasierte Portfolios auch Risiken, weshalb die Ergebnisse hinter den Erwartungen zurückbleiben können.

Wenn Risikoprämien langfristig Überrenditen erwirtschaften - und es gibt zahlreiche wissenschaftliche Belege dafür - warum investieren dann nicht mehr Marktteilnehmer in sie? Die Antwort ist die, dass sich die mit Risikoprämien verbundene Outperformance auf gute Zeiten und die Underperformance auf schlechte Zeiten konzentrieren. In der Zwischenzeit können unbeabsichtigte Engagements in Risikofaktoren wie Zinssensitivität, Branchen-Exposures, Ölpreisschwankungen und andere Makrofaktoren die Überschussrenditen aus Risikoprämien über kurz- und mittelfristige Zeiträume hinweg überkompensieren, selbst wenn dieser spezifische Faktor im Vorteil ist.

Daher können die Überschussrenditen faktorbasierter Portfolios unvorhersehbar sein und es sind lange Zeiträume mit schlechter Wertentwicklung möglich. Diese Zeiträume - die manchmal Jahren oder gar Jahrzehnte umfassen - bedeuten, dass die Ergebnisse oft nicht den Anlegererwartungen entsprechen.

Instabile und sogar erratische Renditen

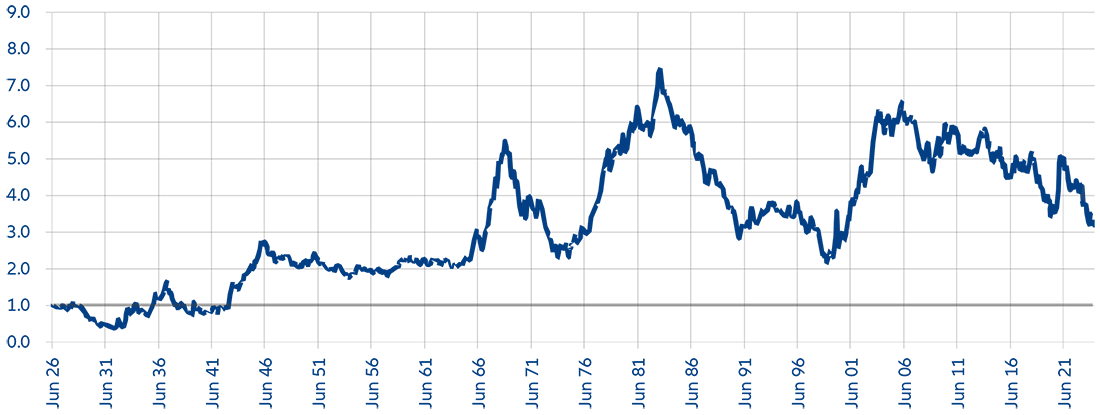

US- Small-Caps sind ein deutliches Beispiel dafür, wie diese oft unerkannten Risiken die Anlageergebnisse untergraben können. Es besteht weitgehend Einigkeit darüber, dass Small Caps eine gewisse Risikoprämie im Vergleich zum Aktienrisiko des Gesamtmarktes aufweisen. Um diese zu quantifizieren, haben wir auf Daten des Center for Research in Security Prices1 zurückgegriffen, um die relative Performance von Small-Caps über einen langen Zeitraum hinweg zu untersuchen (siehe Abbildung 2). Für die Analyse verwendeten wir die von Fama-French im Jahr 2015 dargelegte Methodik und die jährliche Neugewichtung des Portfolios.2

Schaubild 2A: Relative Renditen von Factor-Investing, wie z.B. US Small Cap-Aktien, können erratisch sein und längere Phasen der Underperformance aufweisen

Schaubild 2B: Relative Renditen von Factor-Investing, wie z.B. US Small Cap-Aktien, können erratisch sein und längere Phasen der Underperformance aufweisen

Unter Anwendung der Fama-French-Methode haben wir das CRSP-Universum der US-Aktien anhand von Quintil-Breakpoints in fünf Größengruppen (Marktkapitalisierung) eingeteilt. Anschließend wählten wir das kleinste Quintil nach Größe aus, um unsere Analyse auf das Verhalten des Small-Cap-Faktors zu konzentrieren. Anschließend verglichen wir die Ergebnisse dieser ausgewählten Kohorte mit der Benchmark, die in diesem Fall durch das wertgewichtete US-Aktienuniversum des Center for Research in Security Prices (CRSP) der University of Chicago's Booth School of Business repräsentiert wird.

Quelle: Center for Research in Security Prices, LLC, Compustat, und Allianz Global Investors

Die Ergebnisse zeigen eine annualisierte Mehrrendite von 1,31%-Punkten gegenüber dem breiten Aktienmarkt. Wichtig ist, dass diese Ergebnisse ohne Transaktionskosten erzielt wurden, die für Small Caps von großer Bedeutung sein können. Auf den ersten Blick ist dies eine beeindruckende Outperformance über einen so langen Zeitraum.

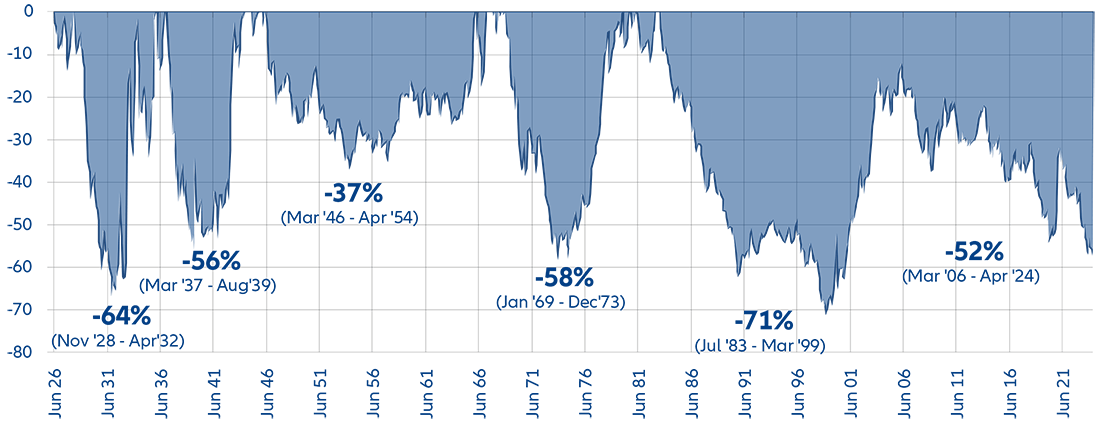

Die Analyse führt jedoch auch zu problematischeren Ergebnissen. Erstens stellten wir ein hohes Maß an Instabilität bei den relativen Renditen über den gesamten Zeitraum fest. Zweitens ergab sich über längere Zeiträume eine erhebliche Underperformance. Dazu zählten Renditen, die im Zeitraum von Juli 1983 bis März 1999 um 71 % unter denen der Benchmark lagen. Während des gesamten untersuchten Zeitraums liegt die Information Ratio für die Small-Cap-Kohorte bei lediglich 0,07.

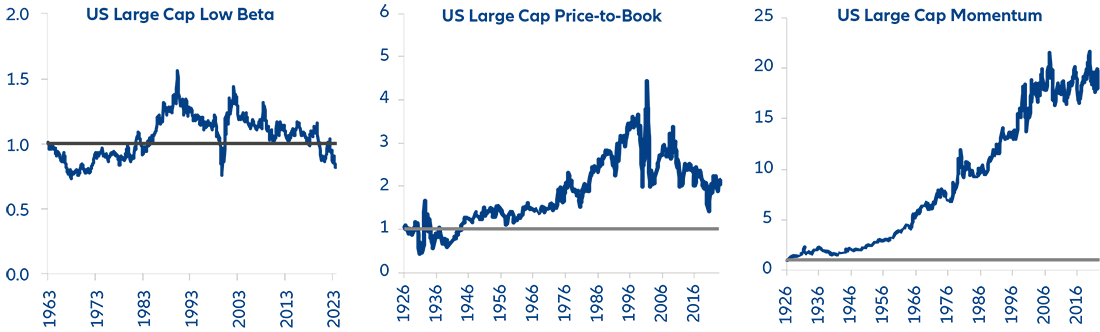

Weitet man die gleiche Analyse auf andere Faktoren aus, wird deutlich, dass sie trotz einzigartiger Renditeprofile alle die gleichen Merkmale aufweisen: Instabilität der relativen Renditen und längere Phasen der Underperformance im Vergleich zum breiten Aktienmarkt (Abbildung 3).

Schaubild 3: Wie US-Small Caps weisen auch andere anerkannte Anlagefaktoren längere Perioden der Underperformance auf

Unter Anwendung der Fama-French-Methode haben wir das CRSP-Universum der US-Aktien anhand von Quintil-Breakpoints in fünf Größengruppen (Marktkapitalisierung) eingeteilt. Anschließend wählten wir das Quintil der größten Aktien aus, um unsere Analyse des Verhaltens einzelner Faktoren zu konzentrieren. Wir haben die Aktien innerhalb dieses Quintils anhand nachstehender Faktorkriterien eingestuft und die Ergebnisse mit der Benchmark verglichen, die in diesem Fall durch das wertgewichtete CRSP-Universum der US-Aktien repräsentiert wird.

• Low Beta: Niedrigstes Quintil des Betas, berechnet anhand der monatlichen Renditen der letzten 5 Jahre.

• Momentum: Oberstes Quintil der Aktien mit der höchsten 12-Monats-Kursrendite ab dem 1 Monat vor dem Messdatum.

• Kurs-Buchwert-Verhältnis: Niedrigstes Quintil des Aktienkurses im Verhältnis zum Buchwert.

Quelle: Center for Research in Security Prices, LLC, Compustat, und Allianz Global Investors

TTO: Methode zur Messung der Wirksamkeit von Factor Investing

Um die Vorteile von Faktor-Investments besser zu verstehen, haben wir das Maß "Time to Outperformance" (TTO) entwickelt. Mit dieser Kennzahl soll das Risiko bewertet und quantifiziert werden, dass durch die Instabilität der Renditen und längere Phasen der Underperformance von faktorbasierten Portfolios entsteht. Mit dieser Methode können wir (auf Basis historischer Daten) abschätzen, wie lange es dauern würde, bis ein bestimmter Faktor mit einem hohen Konfidenzniveau die durchschnittliche Rendite des Aktienuniversums übertrifft.

Wir nutzten eine „Rolling-Windows-Analyse“, um die Stabilität der relativen Renditezeitreihen zu bewerten, und legten einen eher konservativen Zielwert von 80 % für die Wahrscheinlichkeit fest, dass der Faktor den breiten Markt übertrifft.3

Das TTO-Maß stellt somit das kürzeste rollierende Fenster dar, in dem mindestens 80 % aller beobachteten Faktorrenditen den Markt im analysierten Zeitraum übertreffen. Die TTO ermöglicht also auf Basis historischer Renditen die Bewertung der Zeitspanne, die ein Faktor benötigt, um eine Outperformance mit Konfidenzniveau von 80 % zu erreichen, unabhängig vom Zeitpunkt der Erstinvestition.

Wie zuvor haben wir unsere Analyse mit Daten von CRSP und Fama-French für das US-Aktienuniversum durchgeführt. Wir haben uns für die Beschränkung auf US-Daten entschieden, weil wir so das historische Fenster unserer Analyse erheblich erweitern konnten - für einige Faktoren bis ins Jahr 1926 zurück. Die Ergebnisse, die in Abbildung 4 dargestellt sind, waren überraschend.

Schaubild 4: Die TTO für einzelne Faktoren kann sehr lang ausfallen und destabilisierend für institutionelle Anleger wirken

| Einzelne Faktoren | Zeitraum4 | Relative Rendite (p.a.) | Information Ratio | TTO bei 80% Outperformance-Konfidenzniveau |

|---|---|---|---|---|

| Small Caps | 06-1926 - 04-2024 | 1,31 % | 0,07 | 17,5 Jahre |

| Large Cap Low Beta | 06-1963 - 04-2024 | -0,33 % | -0,04 | 33,4 Jahre |

| Large Cap P/B | 07-1926 - 04-2024 | 0,81 % | 0,05 | 19,3 Jahre |

| Dividend Yield | 06-1927 - 04-2024 | 0,81 % | 0,08 | 12,3 Jahre |

| Large Cap Momentum | 12-1926 - 04-2024 | 3,42 % | 0,37 | 4,1 Jahre |

| Large Cap Operating Profitability | 07-1963 - 04-2024 | 1,02 % | 0,20 | 23,6 Jahre |

| Large Cap Low Investment | 07-1963 - 04-2024 | 2,20 % | 0,29 | 7,2 Jahre |

Unter Anwendung der Fama-French-Methode haben wir das CRSP-Universum der US-Aktien anhand von Quintil-Breakpoints in fünf Größengruppen (Marktkapitalisierung) eingeteilt. Dann wählten wir das Quintil der größten Aktien aus, auf das wir uns bei der Analyse des Verhaltens einzelner Faktoren konzentrierten, mit Ausnahme des Small-Cap-Faktors, der das kleinste Quintil nach Größe darstellt. Wir haben die Aktien innerhalb dieses Quintils mit der höchsten Marktkapitalisierung anhand der nachstehenden Faktorkriterien eingestuft und die Ergebnisse mit der Benchmark verglichen, die in diesem Fall durch das wertgewichtete CRSP US-Aktienuniversum repräsentiert wird.

• Dividend Yield: Höchstes Quintil auf der Grundlage der Dividende pro Aktie/Aktienkurs.

• Momentum: Oberstes Quintil der Aktien mit der höchsten 12-Monats-Kursrendite einen Monat vor dem Messdatum.

• Preis/Buchwert: Niedrigstes Quintil des Aktienkurses im Verhältnis zum Buchwert.

• Low-Investment: Niedrigstes Quintil des Gesamtzuwachses der Assets in den letzten 12 Monaten.

• Profitability: Bruttogewinn im Verhältnis zur Bilanzsumme im obersten Quintil.

• Low Beta: Niedrigstes Quintil des Betas, berechnet anhand der monatlichen Renditen der letzten fünf Jahre.

Quelle: Center for Research in Security Prices, LLC, Compustat, und Allianz Global Investors

Diese Kategorien sind repräsentativ für die wichtigsten Strategien, die in Faktorportfolios verwendet werden, da die Anleger dazu neigen, sie als "Schubladen" für eine mögliche Gruppierung zu betrachten. So betrachten wir beispielsweise das Kurs/Buchwert-Verhältnis (KBV) und die Dividendenrendite als Value-Maßstäbe, um zyklische und defensive Werte darzustellen. Übliche Faktoren, um die Quality-Risikoprämie zu nutzen sind Low Investment und Operative.

Obwohl alle diese Strategien auf Jahresbasis positive durchschnittliche relative Renditen aufweisen, ergeben sich auch niedrige Information Ratios, die in erster Linie auf große Tracking Errors zurückzuführen sind. Noch interessanter sind die Ergebnisse aus unserer TTO-Analyse. Im günstigsten Fall ergibt sich für den Faktor Dividend Yield eine TTO von 12,7 Jahren. Während des analysierten Zeitraums von 79 Jahren müsste ein Anleger demnach durchschnittlich 12,7 Jahre warten, um mit einer Wahrscheinlichkeit von 80 % eine Outperformance zu erzielen. Die TTO für andere Faktoren wie Small Cap, Profitability und Kurs-Buchwert-Verhältnis war schlechter (oder länger). Das galt insbesondere für Low Beta, das eine TTO von über 33 Jahren für das gleiche Konfidenzniveau aufweist.

Die Attraktivität der Überschussrenditen von Factor Investing wird drastisch geschmälert, wenn man bedenkt, wie lange es dauern kann, bis diese Ergebnisse erreicht werden. Unseres Erachtens ist mehr als ein Jahrzehnt ein zu langer Zeitraum für einen Investor, um darauf zu vertrauen, dass seine Anlage das gewünschte Renditeziel erreicht (z. B. einen Mehrertrag ggü. dem breiten Markt). Die Ergebnisse unserer TTO-Analyse legen nahe, dass Anleger sehr vorsichtig und mit realistischen Erwartungen hinsichtlich der wahrscheinlichen Überschussrendite an ein Investment in Einzelfaktoren herangehen sollten.

Multi-Faktor-Ansätze: Besser, aber noch nicht gut genug

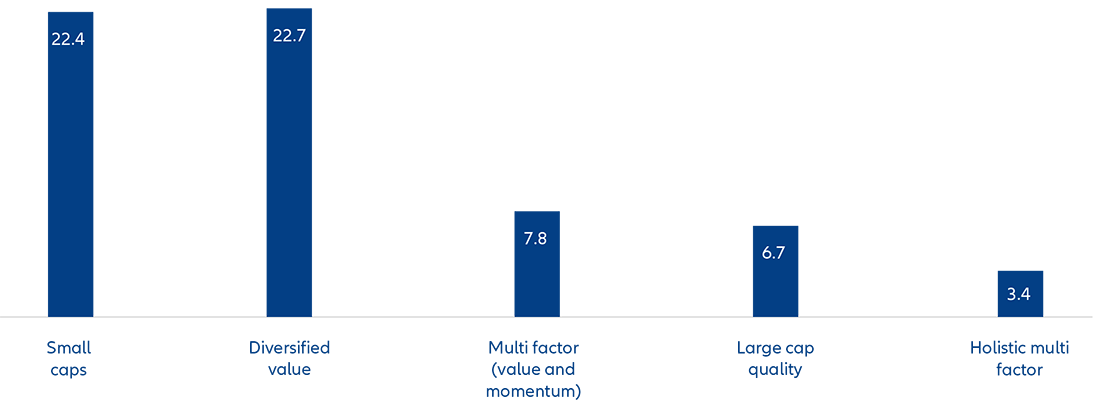

Als Nächstes haben wir anhand der TTO-Analyse untersucht, ob die Kombination von Faktoren in einer zusammengesetzten oder Multi-Faktor-Strategie die Ergebnisse verbessern kann, indem sie die Stabilität des Renditeprofils erhöht und lange Underperformance-Phasen minimiert, die für Ein-Faktor-Portfolios charakteristisch zu sein scheinen. Das Ergebnis: Selbst die einfachsten Ansätze zur Faktorkombination können die Information Ratio und die TTO deutlich verbessern. Allerdings dürften diese Vorteile noch weit hinter den Erwartungen der Anleger zurückbleiben (Abbildung 5).

Beispiel: Die Erstellung eines Multi-Faktor-Portfolios mit gleicher Gewichtung von Diversified Value (gleichwertige Kombination der Faktoren Dividendenrendite und Kurs/Buchwert-Verhältnis) und Momentum führte zu den deutlichsten Verbesserungen im Vergleich zu Ansätzen mit nur einem Faktor, Dabei sank die TTO auf 1,9 Jahre.

Diese Kombination funktioniert gut, da die Korrelation zwischen Value und Momentum in den meisten Zeiträumen gering bis negativ ist. Andere Kombinationen, z. B. Value und Quality, verbesserten ebenfalls die Ergebnisse im Vergleich zu Ein-Faktor-Portfolios, ergaben aber noch TTO-Werte von etwa 3 bis 8 Jahren.

Anleger, die sich von ihren Multi-Faktor-Portfolios ein noch höheres Maß an Sicherheit erhoffen, müssen noch länger warten. Wenn man das Konfidenzniveau bzgl. einer Outperformance auf 90 % anpasst, erhöht sich die TTO für diese Multi-Faktor-Portfolios auf mindestens 6,3 Jahren und höchstens 14,6 Jahre. Trotz der Diversifizierungsvorteile einer Kombination aus Value und Momentum bestand also immer noch ein 10%iges Risiko, dass ein Anleger selbst nach einer Wartezeit von 6,3 Jahren eine Underperformance erzielt hätte!

Ganzheitlicher Ansatz zur Faktorkombination

Die TTO-Analyse zeigt, dass Ein-Faktor-Investment unter dem Aspekt der relativen Rendite riskant sind. Die Unzuverlässigkeit der Renditen über begrenzte Zeiträume und längere Phasen der Underperformance schmälern den Nutzen von Portfolios, die auf einem einzigen Faktor basieren, für Anleger mit kurz- und mittelfristigen Finanzierungszielen erheblich.

Herkömmliche Methoden zur Kombination von Faktoren gehen diese Probleme nicht angemessen an. Multifaktor-Portfolios können im Vergleich zu Einzelfaktor-Portfolios erhebliche Verbesserungen bei der Information Ratio und der TTO erzielen. Ein verfeinerter Ansatz zur Faktorkombination kann diese Risiken aber noch weiter abmildern.

Ein solcher Ansatz nutzt einen ganzheitlichen und aktiveren Prozess bei Konstruktion und Management des Multi-Faktor-Portfolios. Der von uns entwickelte Prozess kann die Risiken von Faktorinvestments besser erkennen, bewerten und nutzen. Dazu gehört Folgendes: Ausnutzung der Diversifizierung nicht nur zwischen den Risikoprämien, sondern auch zwischen Faktoren innerhalb der Risikoprämien selbst. Anstatt sich bei der Konstruktion eines Multi-Faktor-Portfolios an Standarddefinitionen zu halten, kann man die Ergebnisse verbessern und die TTO verkürzen, indem man innerhalb jeder Risikoprämie eine Allokation auf mehrere Faktoren vornimmt. Beispielsweise basieren traditionelle Definitionen der Value-Risikoprämie auf dem Kurs-Buchwert-Verhältnis. Anleger können jedoch Diversifikationsvorteile erzielen, indem sie diese Definition erweitern und Allokationen in Faktoren wie Dividendenrendite, Cashflow-Rendite und EV/EBITDA hinzufügen. Die Diversifizierungsvorteile können durch Einbeziehung anderer Risikoprämien, wie z. B. Quality, weiter verbessert werden. Man sollte nach zusätzlichen Möglichkeiten suchen, Diversifizierungsvorteile über das gesamte Portfolio zu generieren, indem man andere traditionelle Definitionen von Risikoprämien erweitert, d.h. Faktoren wie Earnings Revisions in die Momentum-Risikoprämie einbezieht.

Vermeidung von Aktienüberschneidungen

Da einzelne Aktien manchmal Merkmale aufweisen, die mit mehr als einer Risikoprämie verbunden sind, überschneiden sich die Risikoprämien in Multi-Faktor-Portfolios häufig. So kann eine einzelne Aktie Value-Merkmale aufweisen und gleichzeitig ein positives Momentum haben. Auf den ersten Blick mag dies attraktiv sein: Wenn man von den Diversifizierungsvorteilen mehrerer Risikoprämien und Faktoren profitieren möchte, warum sollte nicht Aktien mit mehreren Risikoprämien wählen? In Wirklichkeit sind diese überlappenden Aktien aufgrund der Konzentration der Anlegernachfrage mit einem erheblichen Ereignisrisiko behaftet, was sich am US-Markt im Jahr 2019 und beim "Quant Meltdown" im Jahr 2007 gezeigt hat.

Wie Ein-Faktor-Portfolios übertreffen auch Multi-Faktor-Portfolios mit hohem Grad an Aktienüberschneidungen zwar langfristig den Markt, allerdings mit niedrigerer Information Ratio aufgrund der höheren Instabilität. Der Schlüssel zur Optimierung der Ergebnisse liegt darin, eine gewisse Überschneidung von Aktien zu akzeptieren, um ein effizientes Engagement in den einzelnen Risikoprämien zu erreichen, aber ihre Gesamtgewichtung zu begrenzen, um die Stabilität des Portfolios zu verbessern und das Ereignisrisiko zu vermeiden.

Schaubild 5: Die Kombination von Faktoren kann die TTO verkürzen, aber der Ansatz dürfte den Bedürfnissen der meisten Anleger noch nicht gerecht werden

| Faktor-Composite | Zeitraum | Relative Rendite (%-Punkte p.a.) | Information Ratio | TTO bei 80 % (in Jahren) | TTO bei 90 % (in Jahren) |

|---|---|---|---|---|---|

| US Large Cap Quality | 06-1963 - 04-2024 | 1,71 | 0,37 | 4,6 | 6,6 |

| US Large Cap Diversified Value | 07-1927 - 04-2024 | 2,06 | 0,19 | 10,1 | 14,6 |

| US Multi Factor (Value & Momentum) | 07-1926 - 04-2024 | 2,88 | 0,56 | 1,9 | 6,3 |

Quelle: Center for Research in Security Prices, LLC, Compustat, und Allianz Global Investors

Neutralisierung nicht lohnender Risikofaktoren

Es gibt sehr viele Risikofaktoren am Aktienmarkt, aber nur eine Handvoll davon ist mit einer Risikoprämie verbunden. Die Neutralisierung nicht lohnender Risikofaktoren ist für den Erfolg einer Multi-Faktor-Strategie entscheidend. Dabei handelt es sich in der Regel um Makrofaktoren wie Zinssensitivität, Rohstoff- und Währungsschwankungen sowie Indikatoren für die Stimmung in der Wirtschaft. Diese Risikofaktoren tragen erheblich zum Tracking Error eines Faktorportfolios bei und können sogar längerfristige Gewinne aus lohnenden Faktoren zunichtemachen. Daher gilt es, bedeutende Risikofaktoren zu identifizieren und ihre Auswirkungen auf ein vernachlässigbares Niveau zu beschränken. Dies kann durch eine Übergewichtung der Extreme erreicht werden, beispielsweise durch Übergewichtung von Aktien, die am meisten von einem Ölpreisanstieg profitieren, Übergewichtung von Aktien, die stark von einem Ölpreisrückgang profitieren sollten, und Untergewichtung von Titeln in der Mitte.

Anwendung eines dynamischen Prozesses

Die Umsetzung aller oben genannten Elemente erfordert einen dynamischen Anlageprozess, der die Diversifizierung zwischen den Risikoprämien und den zugrundeliegenden Faktoren nutzen, die Überschneidung von Aktien minimieren, unrentable Faktoren neutralisieren und Ergebnisse der Fundamentalanalyse laufend einbeziehen kann. Ein adaptiver Ansatz bei Faktordefinition, Risikomodellierung und Portfoliokonstruktion ist für die Entwicklung einer verfeinerten Faktorkombination von wesentlicher Bedeutung.

Wir nutzen dieses Verfahren seit über 25 Jahren in den von uns gemanagten Portfolios. Wie aus Abbildung 6 hervorgeht, schneidet unser ganzheitlicher Multi-Faktor-Ansatz im Vergleich zu anderen in dieser Studie analysierten Portfolios gut ab. Seit Auflegung im Jahr 1999 konnte unsere Strategie ihre Information Ratio (0,67) erheblich verbessern und gleichzeitig die TTO stark verkürzen: Wir erreichten eine TTO von 3,4 Jahren mit einem Konfidenzniveau von 80 %, gegenüber 7,8 Jahren bei einer Kombination der Faktoren Value und Momentum. Die Verbesserungen waren noch ausgeprägter, als wir die Analyse mit einem Konfidenzniveau von 90 % durchführten.

Noch eine Anmerkung zu Vergleichen: Wie bereits erwähnt, haben wir uns bewusst für die Verwendung von US-Aktiendaten für unsere Analyse entschieden, da dort die längste Historie verfügbar ist. Aus demselben Grund haben wir auch unsere globale Strategie5 ausgewählt, um die Wirksamkeit unseres Multi-Faktor-Prozesses zu veranschaulichen, da diese Strategie am längsten existiert. Trotz struktureller Unterschiede zwischen dem US-Aktienmarkt und dem globalen Markt, gibt es an beiden ähnliche nachweisbare Renditemuster. Das ist größtenteils darauf zurückzuführen, dass US-Aktien mehr als die Hälfte des globalen Markts ausmachen. Dadurch wird ein angemessener Vergleich möglich und die statistische Signifikanz unserer Analyse gewährleistet.

Schaubild 6: Ein ganzheitlicher Multi-Faktor-Ansatz kann die Information Ratio drastisch verbessern und die „Time to Outperformance“ verkürzen

| Zusammengesetzter Faktor | Zeitraum | Relative Rendite (%-Punkte p.a.) | Information Ratio | TTO bei 80 % (in Jahren) | TTO bei 90 % (in Jahren) |

|---|---|---|---|---|---|

| US Large Cap Quality | 01/1999 - 04/2024 | 1,17 | 0,22 | 6,7 | 7,2 |

| US Large Cap Diversified Value | 01/1999 - 04/2024 | 1,10 | 0,11 | 22,7 | 22,9 |

| US Multi Factor (Value & Momentum) | 01/1999 - 04/2024 | 1,37 | 0,31 | 7,8 | 16,8 |

| Ganzheitlicher Multi-Faktor-Ansatz | 01/1999 - 04/2024 | 1,13 | 0,67 | 3,4 | 8,3 |

*) Die Daten beziehen sich auf den AllianzGI Best Styles Global Developed Equity Composite, der am 1. Januar 1999 aufgelegt wurde. Die obigen Wertentwicklungsangaben verstehen sich brutto und spiegeln nicht den Abzug von Anlageberatungsgebühren wider. Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Ergebnisse. Die obigen Daten sind zusätzliche Informationen und ergänzen die Präsentation des Best Styles Global Developed Equity GIPS-konformen Composites am Ende dieses Dokuments.

Quelle: Center for Research in Security Prices, LLC, Compustat, und Allianz Global Investors

Fazit

Trotz verborgener Risiken bieten Multi-Faktor-Strategien Anlegern immer noch eine potenzielle Quelle von Mehrrenditen. Die mit Faktorinvestments verbundenen Risikoprämien sind real und können über die Zeit zum Vorteil der Anleger und ihrer Portfolios vereinnahmt werden.

Der Schlüssel zum Erfolg liegt in der richtigen Kombination der Faktoren.

Unter diesem Aspekt legt unser Research nahe, dass sich verborgene Risiken deutlich verringern und die “Time to Outperformance“ verkürzen lässt, indem man einen verfeinerten Ansatz verfolgt, der eine strategische Portfoliokonstruktion und aktives Management einsetzt.

Eine solche Strategie ermöglicht eine angemessene Diversifizierung zwischen und innerhalb von Faktoren. Gleichzeitig versucht sie, nicht lohnende Faktoren zu neutralisieren und Aktienüberschneidungen zu vermeiden. Unser Factor Investing-Ansatz bezieht die Ergebnisse der Fundamentalanalyse ein und nutzt einen dynamischen Prozess mit adaptiver Faktordefinition.

Die von unserem Team in fast zwei Jahrzehnten gesammelten empirischen Daten zeigen, dass dieser Ansatz für Faktorinvestments die Information Ratio verbessern und die “Time to Outperformance“ drastisch verkürzen kann, sodass Anleger die Risikoprämien von Faktoren zuverlässig und konsistent nutzen können (Abbildung 7).

Schaubild 7: Ein verfeinerter Ansatz zur Faktorkombination kann die Renditestabilität erhöhen und Phasen unterdurchschnittlicher Wertentwicklung reduzieren

Stand: 30. April 2024

Die obigen Daten sind zusätzliche Informationen und ergänzen die Best Styles Global Developed Equity GIPS-konforme Composite-Präsentation am Ende dieses Dokuments.

Quelle: Center for Research in Security Prices, LLC, Compustat, und Allianz Global Investors.

1 Das Center for Research in Security Prices ist eine 100%ige Tochtergesellschaft der University of Chicago.

2 Siehe Fama, Eugene und French, Kenneth, "A Five Factor Asset Pricing Model", in: Journal of Financial Economics 116 (2015) 1-22.

3 Detailliertere Erklärung des Ansatzes: Wir haben die relative Performance eines Faktors in rollierenden Fenstern mit unterschiedlichen Zeiträumen untersucht. Wir begannen mit einem rollierenden Fenster von einem Monat und berechneten das Verhältnis der positiven relativen Renditen zu den negativen relativen Renditen in allen rollierenden Fenstern, die für die gegebene Erfolgsbilanz möglich sind, wobei das Fenster wiederholt um einen Monat verschoben wurde. Dieses Verhältnis ist die "Trefferquote" für ein rollierendes Einmonatsfenster. Dann haben wir den Zeitraum auf zwei Monate ausgedehnt und wiederum die Trefferquote für alle rollierenden Zweimonatsfenster berechnet. In ähnlicher Weise haben wir die rollierenden Fenster weiter ausgedehnt, bis wir den gesamten Track Record mit nur einem Fenster abgedeckt haben. Allgemein liegt die Trefferquote bei kurzen rollierenden Fenstern nahe bei 50 % und nähert sich bei sehr langen rollierenden Fenstern und Faktoren mit einer Outperformance über den gesamten Track Record an 100 % an. Bei der Erweiterung des rollierenden Fensters haben wir uns dafür entschieden, das kürzeste rollierende Fenster zu erfassen, in dem die Trefferquote mindestens 80 % beträgt. Dies nennen wir "Time to Outperformance", da dies die minimale Zeitspanne ist, die man warten muss, bis der Faktor in 80 % der Fälle eine Outperformance erzielt.

4 Die unterschiedlichen Zeiträume für die Messung basieren auf der Verfügbarkeit von Daten für die verschiedenen Faktormessungen von CRSP und Compustat.