Zins- und Zeitenwende meistern

Zurück zu Anleihen? Im Fixed Income-Bereich bieten sich neue Chancen

Anleihen werden wieder attraktiver: Sie bieten potenziell wieder höhere Renditen, und die Leitzinsen könnten demnächst ihren Höchststand erreicht haben. Kurzfristige Prognosen sind nicht möglich. Wir haben jedoch vier Themen herausgearbeitet, die den Anlegern Anhaltspunkte für eine sinnvolle Strukturierung ihres Rentenportfolios und einen geschickten Umgang mit Marktschwankungen geben können.

Zentrale Aussagen

- Fixed Income-Papiere sind „wieder investierbar“, weil die Anleiherenditen im Vergleich zu den vergangenen Jahren wieder angestiegen und die Kurse in Bewegung geraten sind. Manche Anleger kehren in die 127 Billionen US-Dollar schwere Anlageklasse zurück.

- Bei Fixed Income-Papieren hat eine deutliche Performancewende stattgefunden. Daraus ergeben sich aus unserer Sicht attraktive Anlageideen, zunächst bei Staatsanleihen aus den Kernländern und im weiteren Verlauf auch bei chancenreicheren Papieren.

- Kurzfristig könnte die Marktvolatilität anhalten. Daher ist es aus Anlegersicht wohl sinnvoll, zunächst in kurzfristige Instrumente zu investieren und später Chancen im längeren Laufzeitbereich zu nutzen, sobald sich die makroökonomischen Daten und die Marktstimmung stabilisieren.

- Konjunktur und Geldpolitik verlaufen in den einzelnen Ländern zunehmend unterschiedlich. Deshalb ist ein flexibler Ansatz ganz wichtig. Die Investitionen in Staats- und Unternehmensanleihen sollten selektiv dort erhöht werden, wo Inflationsraten und Zinsen bereits nahe dem zu erwartenden Höchststand liegen.

2022 hat sich die Situation an den Rentenmärkten grundlegend geändert: Sowohl die Renditen als auch die Volatilität nahmen zu. 2023 könnte jetzt das Jahr sein, in dem die Anleger die mit diesen Marktverschiebungen einhergehenden Chancen nutzen können. Kurz, Fixed Income-Papiere sind jetzt wieder „investierbar“, weil sie inzwischen wieder höhere Erträge bieten als in den vergangenen Jahren. Der Verbraucherpreisanstieg und die ungewöhnlich raschen Zinsanhebungen haben die Aufmerksamkeit nach der Coronapandemie wieder auf das Thema Inflation gelenkt, nachdem jahrelang vor allem die Konjunkturaussichten im Mittelpunkt gestanden hatten. Dementsprechend waren die Erträge von Fixed Income-Papieren im Jahr 2022 so schlecht wie selten zuvor. Inzwischen hat sich ein neues Renditeniveau eingependelt und die Aufwärts- bzw. Abwärtsrisiken für Inflation und Wachstum sind wieder symmetrischer geworden, was Anleihen zu einer potenziell attraktiven Anlageklasse in einem volatilen Umfeld macht.

Mit seinem beeindruckenden Volumen von 127 Billionen US-Dollar bietet der globale Fixed Income-Markt unzählige Möglichkeiten. Wo soll man da am besten anfangen? Die Anleiherenditen mögen zwar gestiegen sein, aber die Herausforderung besteht darin, dass die wirtschaftlichen Aussichten in Bezug auf den Verlauf der Inflation, die Beschäftigungszahlen und das Gesamtwachstum – und damit die Auswirkungen auf die Geldpolitik – unklar und datenabhängig sind. Auch die Stimmungsindikatoren für die Märkte senden uneinheitliche Signale. Zum Jahresbeginn fand an den globalen Märkten für Aktien und Unternehmensanleihen eine kräftige Rallye statt. Laut der Februar-Umfrage der Bank of America unter Fondsmanagern sind die meisten Fondsmanager jedoch nach wie vor eher pessimistisch, wenn auch nicht mehr im selben Maße wie in den vergangenen Monaten. In diesem uneinheitlichen Umfeld ist zumindest kurzfristig mit anhaltender Marktvolatilität zu rechnen. Zu unterschiedlichen Zeitpunkten dürften sich neue Chancen ergeben, wenn sich die Lage an den Märkten verschiebt. Wir haben vier Themenkreise herausgearbeitet, in die wir unsere Ideen einordnen können. Sie können als Anhaltspunkt für eine Neustrukturierung der Anleiheallokationen und als Grundlage für die Portfoliopositionierung dienen:

1. Volatilität als potenzielle Chance

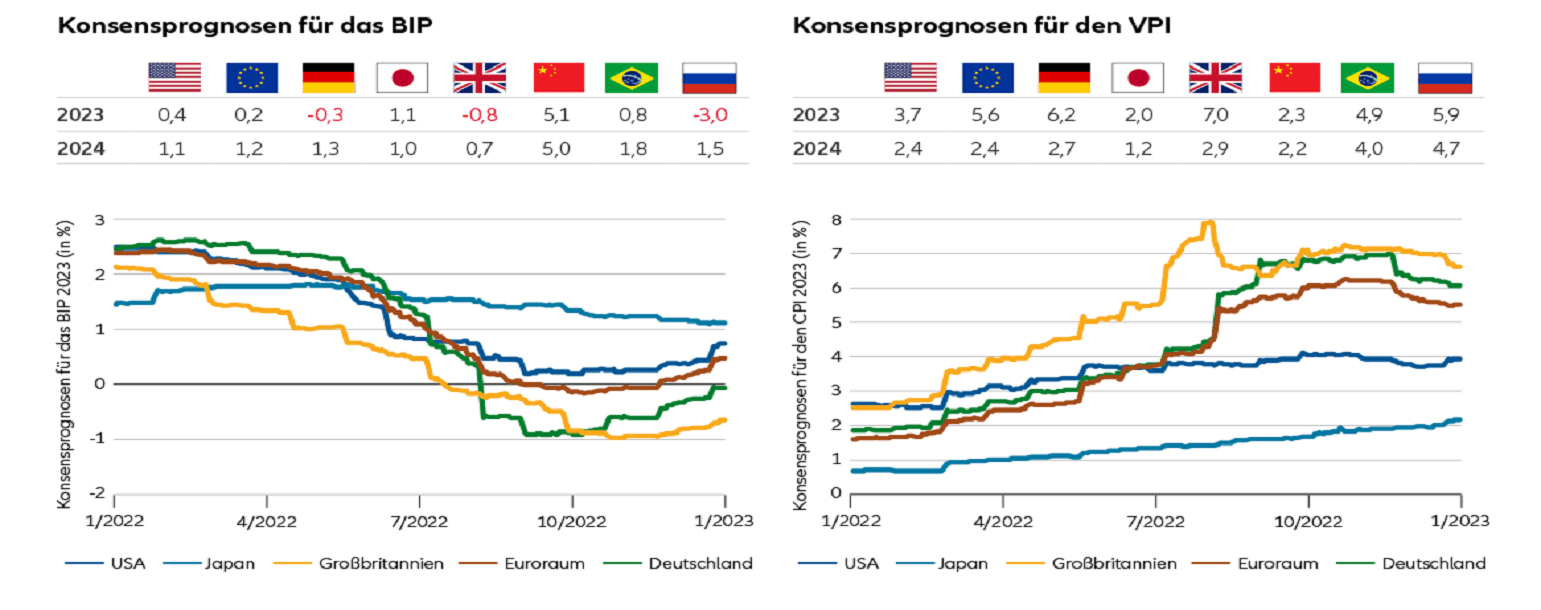

Die Konsensprognosen für die Verbraucherpreisinflation (VPI) wurden für viele Länder in den vergangenen Wochen von einem hohen Niveau aus allmählich zurückgenommen (Abbildung 1). Eventuell sind die Märkte allerdings in Bezug auf das Tempo der Inflationsverlangsamung allzu optimistisch und unterschätzen daher, wie lange die Zentralbanken die Zinsen für eine wirksame Inflationsbekämpfung hoch halten müssen. Einige zugrundeliegende Preisindikatoren deuten auf einen kurzfristig hartnäckigen Preisauftrieb hin. In den USA gehen die Preise für Energie und dauerhafte Gebrauchsgüter zwar zurück, aber im Dienstleistungssektor bleiben die Preissteigerungsraten hoch. Im Euroraum sind die dem VPI zugrundeliegenden Daten nach wie vor hoch.

Preistreibend wirkt vor allem in den USA die gute Arbeitsmarktsituation – auch wenn sich das BIP-Wachstum in den vergangenen Quartalen verlangsamt hat. Bei anhaltend hohen Beschäftigungsquoten lässt sich nur schwer prognostizieren, in welchem Tempo die Inflation wieder in den niedrigen einstelligen Bereich zurückkehrt. Auch der Zeitpunkt und der Umfang einer gesamtwirtschaftlichen Rezession lassen sich nur schwer vorhersagen (Abbildung 1).

Dass die Konjunkturerwartungen in jüngster Zeit angepasst wurden, heißt nicht unbedingt, dass die Rezession milde ausfallen wird. Möglicherweise werden die Zentralbanken auch dazu gezwungen sein, eine ernsthaftere Konjunkturverlangsamung in den jeweiligen Volkswirtschaften anzustreben, um so die erforderlichen freien Kapazitäten an den Arbeitsmärkten zu schaffen, damit der Lohndruck sinkt und die zyklische Inflation gedämpft wird.

Abbildung 1: Allmähliche Anpassung der Wachstums- und Inflationserwartungen

Quelle: Consensus Economics, Allianz Global Investors. Stand: 6. Februar 2023.

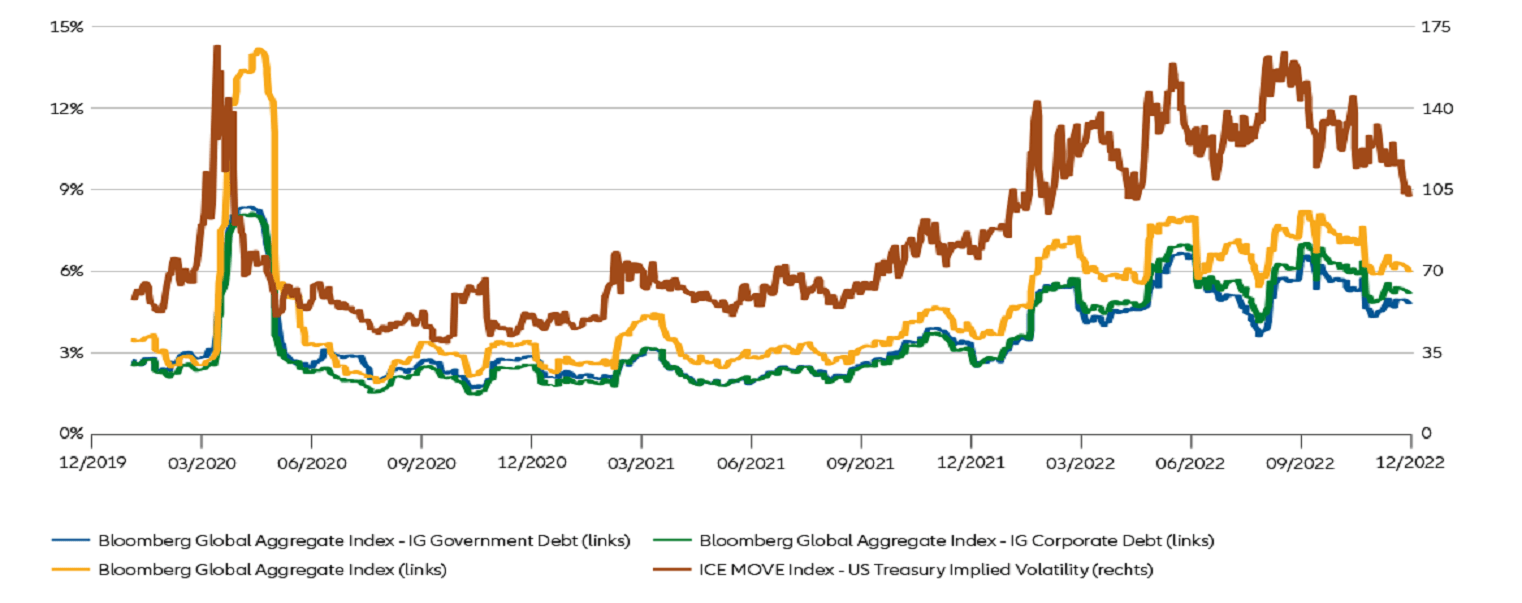

Die Volatilität an den Rentenmärkten ist gegenüber ihren jüngsten Höchstständen gesunken (Abbildung 2), kann aber durchaus wieder ansteigen, wenn sich die Markterwartungen für die künftige makroökonomische und geldpolitische Entwicklung ändern. Was können die Anleger angesichts der voraussichtlich anhaltenden Volatilität tun?

- Floating Rate Notes, oder auch Floater, werden vor allem von Finanzinstituten und Unternehmen mit einem Investment Grade-Rating begeben. Ihre Kupons werden mit einer gewissen Zeitverzögerung an Änderungen der kurzfristigen Leitzinsen angepasst. Floater bieten außerdem einen Renditeaufschlag gegenüber diesen Referenzzinssätzen. Das ist die Entschädigung dafür, dass ihre Kurse aufgrund von Bonitätsrisiken sinken können. Auch wenn der Zinshöchststand überschritten scheint, sind Floater in einem unsicheren Umfeld nach wie vor ein hilfreiches Fixed Income-Instrument, zumal die Zinsen möglicherweise künftig wieder erhöht werden.

- Auch kurz laufende Anleihen von Staaten und Unternehmen mit einem hohen Rating bieten Chancen. Allerdings sollten sich die Anleger darüber im Klaren sein, dass das kurze Ende der Renditekurve (d.h. Anleihen, die in Kürze fällig werden) für weitere Schocks anfällig ist, die sich aus einer Neubewertung des Endzinsniveaus ergeben.

- Eine Kombination von kurz laufenden, festverzinslichen Cash Bonds und Futures und Optionen auf Zinsen und Kreditderivat-Indizes kann dabei helfen, Zins- und Spreadvolatilität zu begrenzen. Hedgingpositionen müssen allerdings aktiv gemanagt werden, wenn die Verlustrisiken von Cash Bonds im Portfolio begrenzt werden sollen.

Abbildung 2: Rückgang der Volatilität gegenüber den jüngsten Höchstständen, aber gegebenenfalls weitere Marktschwankungen

Quelle: Bloomberg und ICE BofA-Indizes. Allianz Global Investors. Stand: 31. Januar 2023. Indexerträge in USD (abgesichert). Kennzahlen für realisierte Volatilität (30 Tage, nachlaufend) annualisiert. IG = Anleihen mit Investment Grade-Rating. Links = linke Achse. Rechts = rechte Achse. Auf der rechten Achse wird der Wert des MOVE abgetragen, eines renditekurvengewichteten Index für die normalisierte, implizite Volatilität von 1-Monats-TreasuryOptionen auf 2-, 5-, 10- und 30-jährige Kontrakte in den kommenden 30 Tagen. Ein höherer MOVE-Wert steht für höhere Optionspreise. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen. Für mehr Angaben zu den zugrundeliegenden Indizes verweisen wir auf die Offenlegungen am Ende des Dokuments.

2. Anleihen, die vor dem Hintergrund unterschiedlicher wirtschaftlicher Entwicklungen einen realen Ertrag bieten

Rund um die Welt entwickeln sich Inflations- und Wachstumsraten in den einzelnen Ländern – und damit auch deren gesamte Volkswirtschaften – auseinander. Dementsprechend reagieren auch die Zentralbanken unterschiedlich.

In den Prognosen für die globale Zinsentwicklung wird davon ausgegangen, dass viele Zentralbanken ihre Geldpolitik in der ersten Jahreshälfte weiter straffen und die Zinsen in der zweiten Jahreshälfte 2023 nicht mehr anheben werden. Wahrscheinlich werden die Zentralbanken ihre Zinsanhebungszyklen jedoch zu unterschiedlichen Zeitpunkten beenden. So könnte das Endzinsniveau für die US-Notenbank Federal Reserve früher erreicht sein als für die Europäische Zentralbank.

Am anderen Ende des Spektrums findet sich die Bank of Japan, die ihren Leitzins nach wie vor bei -0,1% hält. Kurz vor der Amtsübernahme eines neuen Zentralbankgouverneurs nimmt durch die steigenden Inflationserwartungen der Druck zu, die Geldpolitik zu normalisieren. Dies umfasst auch eine erneute Erweiterung des Zielkorridors für die Renditen von 10-jährigen japanischen Staatsanleihen (50 Basispunkte´ rund um 0%).

Viele Schwellenländer sind dagegen im Zinsanhebungszyklus bereits weiter fortgeschritten. Die Zentralbanken in den Schwellenländern mussten schon früh auf die drohende Lebenshaltungskostenkrise reagieren. Dort haben Lebensmittel- und Energiepreise in der Regel einen höheren Anteil an den Verbraucherpreisindizes als in entwickelten Ländern, weshalb der Inflationsalarm früher zu schrillen beginnt.

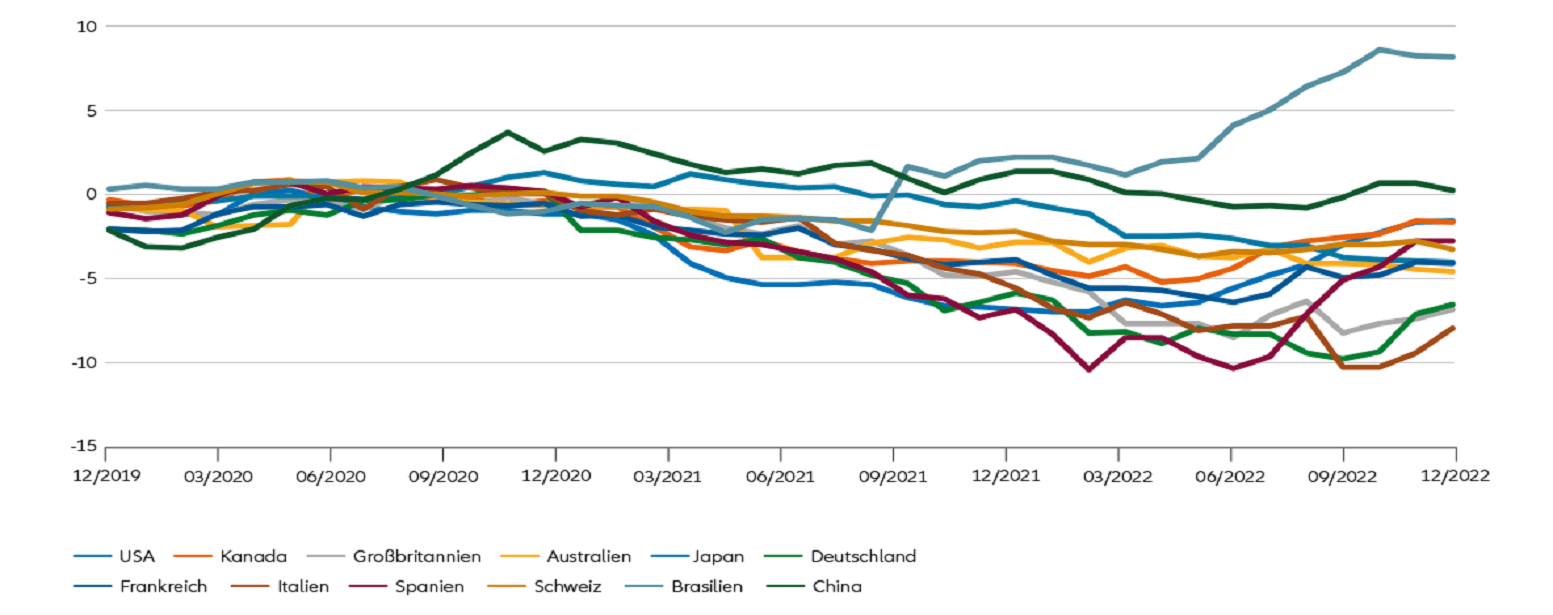

Die erwähnten Unterschiede spiegeln sich in gewissem Umfang auch in den realen (d.h. inflationsbereinigten) kurzfristigen Anleiherenditen wider (Abbildung 3) – und daraus können sich Chancen für Anleger ergeben, die flexibel sind und sich potenziell für Anleihen interessieren, die reale Erträge bieten.

- Viele Anleger haben Fixed Income-Papiere nach wie vor stark untergewichtet. Es kann sich lohnen, zunächst kleinere Beträge in Staatsanleihen zu investieren, deren Renditen einen Höchststand der Inflationsraten und der Leitzinsen bereits in vollerem Umfang einpreisen. So lassen sich weitere Verluste infolge der Zinsentwicklung vermeiden. Bei vielen Staatsanleihen verlaufen die Renditestrukturkurven nach wie vor recht flach bis invers (dabei sind die Renditen im kurzen Laufzeitbereich höher als im langen). Daher kann es sich lohnen, zunächst in kurz laufende Staatsanleihen zu investieren und das Durationsrisiko erst späterhin durch Anlagen in länger laufende Anleihen zu erhöhen. Dies gilt insbesondere für Märkte, in denen mit höherer Wahrscheinlichkeit mit einer baldigen Kurvenversteilerung zu rechnen ist (wie z.B. in den USA).

- Flexible Anleihestrategien bieten insofern größere Chancen, als die Märkte genauer auf die Inflations- und Zinsentwicklung achten. Davon sollten vor allem Anleger profitieren, die grenzübergreifend Relative Value-Positionen über das gesamte Durations- und Renditekurvenspektrum hinweg eingehen und sich gezielt in Unternehmens- und Fremdwähringsanleihen engagieren möchten.

Abbildung 3: Unterschiedliche wirtschaftliche Entwicklung der einzelnen Länder schlägt sich in den Renditen von Staatsanleihen nieder

Quelle: Bloomberg. Allianz Global Investors. Stand der Daten zu Renditen: 31. Januar 2023. Jüngste verfügbare offizielle Inflationsdaten für Januar 2023.

3. Positionierung für eine Rallye bei Hochzinsanleihen

Einige Segmente aus dem Hochzinsbereich haben im bisherigen Jahresverlauf 2023 besser abgeschnitten. Die Anleger gehen nämlich zunehmend davon aus, dass die Inflation ihren Höchststand überschritten haben könnte und die Zinsen nicht weiter angehoben werden.

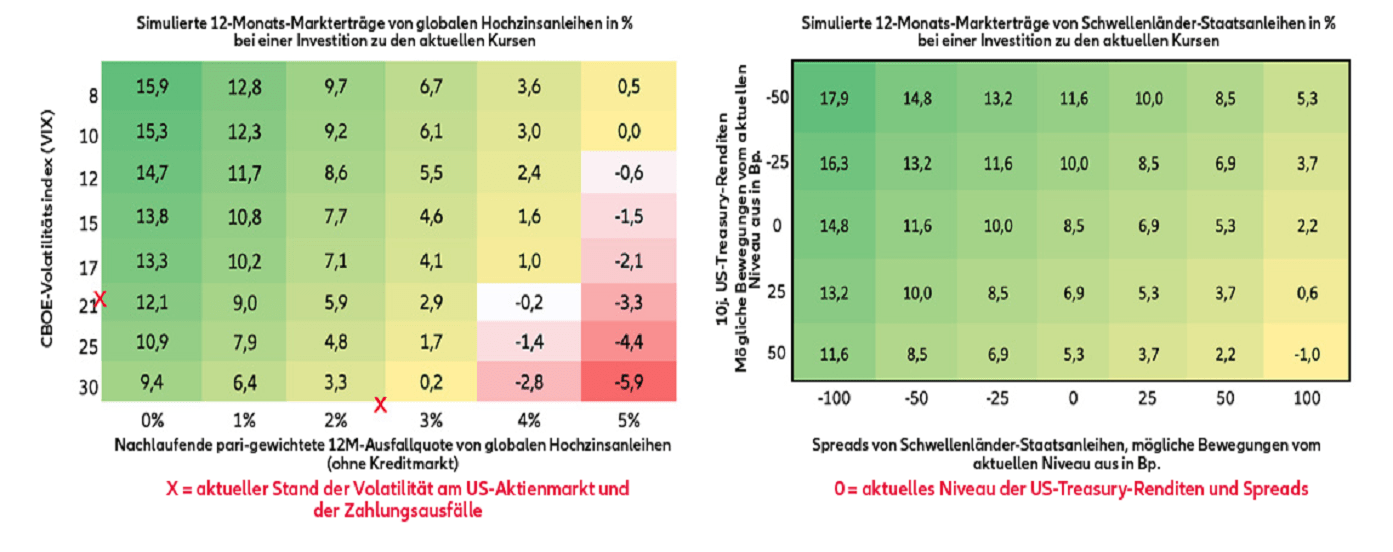

Diese Zuversicht könnte sich unseres Erachtens als verfrüht erweisen. Allerdings könnten sich bei einer künftigen Stabilisierung der Inflation und der Zinsen Einstiegsmöglichkeiten für weniger taktische (also langfristigere) Investitionen in globale Hochzins-Unternehmensanleihen und Hartwährungs-Staatsanleihen aus Schwellenländern ergeben (Abbildung 4).

Emittenten von Hochzins-Unternehmensanleihen sind insgesamt in guter finanzieller Verfassung. Viele haben die Laufzeiten ihrer Anleihen verlängert, so dass der Refinanzierungsbedarf kurzfristig geringer ist als in früheren Jahren. Der Markt geht von einer „weichen Landung“ – also einer Konjunkturverlangsamung ohne Rezession – aus, die Inputpreisinflation ist gesunken und die Kapitalmarktbedingungen haben sich verbessert. Angesichts dieser Entwicklungen sind auch die Ausfallerwartungen zurückgegangen. Eine Bottom-up-Analyse deutet darauf hin, dass Risiken überwiegend bei kleinen Emittenten mit einem B- oder CCCRating bestehen.

2023 könnte auch ein besseres Jahr für die Schwellenländer werden. Dort sind Anzeichen für eine Inflationsverlangsamung und eine Wachstumsstabilisierung zu erkennen, was u.a. auf die raschere Reaktion der Zentralbanken und die Konjunkturbelebung nach der Beendigung des Covid19-Lockdowns in China zurückzuführen ist. HartwährungsStaatsanleihen aus Schwellenländern wurden in der Vergangenheit in Mitleidenschaft gezogen, wenn weltweit weniger Liquidität in US-Dollar vorhanden war und der US-Dollar fester notierte. Wenn in diesen beiden Bereichen eine Trendwende stattfindet, könnte wieder mehr Kapital in diese Anlageklasse fließen.

Allerdings sind die Kursschwankungen und die Ausfallrisiken in diesen Fixed Income-Segmenten vergleichsweise hoch. Daher sollten die Anleger ihre Investitionen sorgfältig auswählen und eher auf aktiv gemanagte Strategien setzen. Sowohl bei Hochzins- als auch bei Schwellenländeranleihen ziehen wir strategische Allokationen in Emittenten mit höherer Bonität vor.

Abbildung 4: Bei dem derzeitigen Renditeniveau puffern Hochzins-Unternehmensanleihen und Schwellenländeranleihen die Erträge ab und bieten Aufwärtspotenzial

Quelle: Bloomberg. ICE. Allianz Global Investors. Stand der Daten für globale Hochzinsanleihen: 15. Februar 2023. Stand der Daten für Schwellenländer-Staatsanleihen: 16. Februar 2023. Globale Hochzinsanleihen = ICE BofA Global High Yield Index. Schwellenländer-Staatsanleihen = JP Morgan Emerging Market Bond Index (EMBI) Global Diversified. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen. Für weitere Angaben zu den zugrundeliegenden Indizes, zu wichtigen Risikoerwägungen und zur Simulationsmethode verweisen wir auf die Offenlegungen am Ende des Dokuments.

4. Investitionen in nachhaltige Anleihen für eine Teilhabe an der ökologischen Wende

Der relativ milde Winter und die gesunkenen Erdgaspreise haben für eine Entspannung bei der Energiekrise gesorgt, die in Europa im vergangenen Jahr eintrat. Allerdings hat die Krise aufgezeigt, welche Anfälligkeiten und Abhängigkeiten bei der Energieversorgung bestehen, und so augenfällig gemacht, warum dringend ein Übergang zu einer CO2 -ärmeren Wirtschaft eingeleitet werden muss. Da Haushalte mit geringeren Einkommen überdurchschnittlich unter höheren Energiepreisen zu leiden haben, hätte eine solche ökologische Wende auch günstige soziale Effekte.

Dafür ist Kapital erforderlich, um den Ausbau sauberer Energien und Speichermöglichkeiten zu finanzieren. Auch CO2 -Abscheidung und -Recycling sind wichtige Themen. Ein großer Teil des enormen Investitionsbedarfs dürfte mit Hilfe von Kapitalaufnahmen am Markt gedeckt werden: Bis 2030 sind jährlich geschätzt Investitionen in Höhe von 5,7 Billionen US-Dollar erforderlich, wenn die Klimaerwärmung wie im Pariser Abkommen vereinbart auf 1,5° Celsius begrenzt werden soll. 1

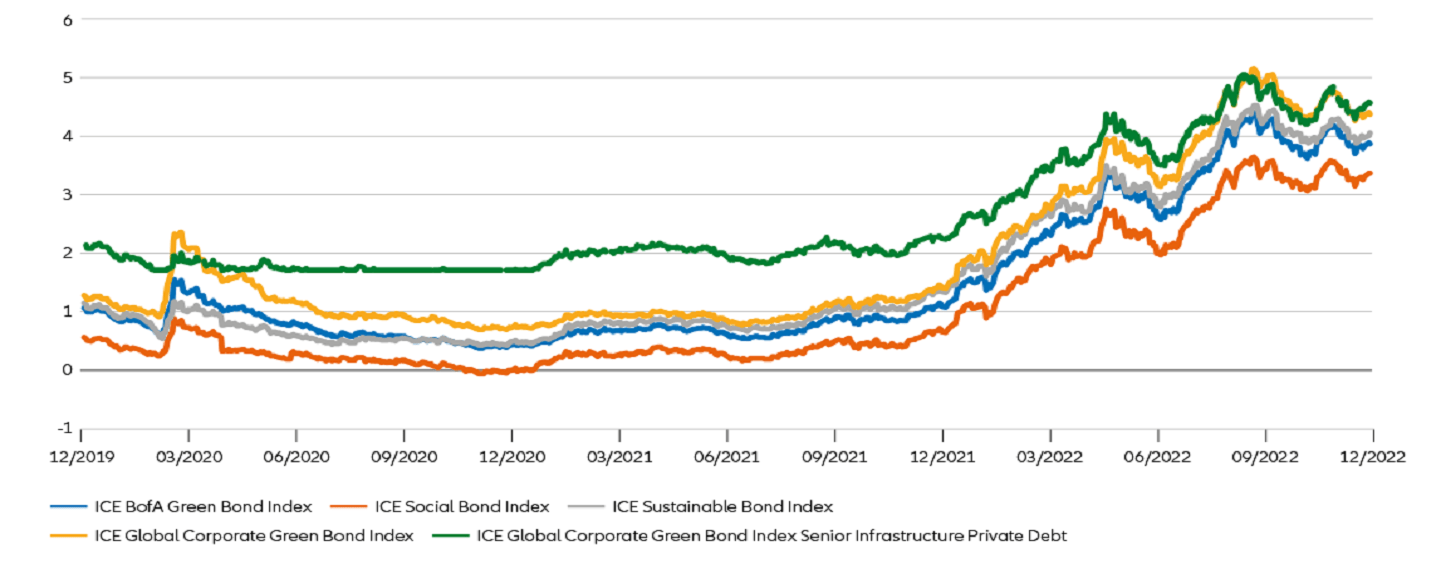

Ermutigenderweise ist das Interesse der Anleger an Projekten aus dem Bereich erneuerbare Energien jüngsten Daten zufolge hoch.2 Das Renditepotenzial von als nachhaltig eingestuften Anleihen kann dazu beitragen, dass die Anlageklasse nicht nur für Anleger mit spezifischen Nachhaltigkeitszielen attraktiv wird (Abbildung 5). Laut der Bank of America dürften im Jahr 2023 grüne, soziale, Nachhaltigkeits- und nachhaltigkeitsgebundene Anleihen im Wert von 1,1 Billion US-Dollar platziert werden, also ähnlich viele wie 2021.3 Weil nicht nur bei grünen Anleihen ein Wachstum zu verzeichnen ist, können die Anleger ihr Geld gezielter in soziale oder nachhaltige Entwicklungsziele (SDGs) lenken.

Europa spielt bei der Festlegung belastbarer Nachhaltigkeitsstandards eine Vorreiterrolle. Daher bieten Investment Grade-Unternehmensanleihen in Euro derzeit wohl die größten Chancen für Anleger, die sich für grüne und sonstige Anleihen interessieren, deren Erlös für bestimmte Zwecke eingesetzt werden muss, sowie für Staatsanleihen, mit denen die 17 nachhaltigen Entwicklungsziele der Vereinten Nationen finanziert werden sollen.

Abbildung 5: Renditen von als nachhaltig eingestuften Anleihen steigen an

Quelle: Bloomberg, Allianz Global Investors. Stand der Daten: 31. Januar 2023. Die Renditen der ICE BofA-Indizes entsprechen dem gewichteten Durchschnitt der Renditen der Anleihen in den Indizes in der jeweiligen Lokalwährung. Die Rendite von privaten Investment Grade-Infrastrukturanleihen ist als Näherungswert berechnet, der sich aus dem EUR 15-Jahres-Mid-Swap als Referenzzinssatz (mit einer Untergrenze von Null in Phasen mit negativen Zinsen) und einem Aufschlag von 170 Basispunkten zusammensetzt. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen. Für mehr Angaben zu den zugrundeliegenden Indizes verweisen wir auf die Offenlegungen am Ende des Dokuments.

Anleihen: Flexibilität in einem volatilen Umfeld

1 Quelle: International Renewable Energy Agency (IRENA) – World Energy Transitions Outlook 2022

2 Financing set a record high in 2022 for the first six months of a year, reaching USD 226 billion – according to Bloomberg’s Renewable Energy Investment Tracker report. Source: BloombergNEF – Renewable Energy Sector Defies Supply Chain Challenges to Hit a Record First-Half For New Investment | BloombergNEF (bnef.com)

3 Quelle: ESG in Fixed Income Quarterly, 12. Januar 2023, BofA Global Research