„Die aktuellen Konsensprognosen könnten auch falsch liegen. Ein Szenario einer Wachstumsabschwächung oder milden Rezession ist zweifellos denkbar. Aus mehreren Gründen kann es jedoch auch anders kommen.“

Stefan Hofrichter

Head of Global Economics & Strategy

Weniger Wachstum – mehr Ertrag?

Die Konsensmeinung zum globalen Wirtschafts wachstum – und vor allem zum Wachstum in den USA – ist weiterhin relativ optimistisch. Die meisten Ökonomen erwarten eine „weiche Landung“ der US-Wirtschaft. Das würde bedeuten, dass die Zentralbank die Wirtschaft erfolgreich verlangsamt, ohne sie in eine Rezession zu stürzen – oder höchstens eine leichte Rezession auslöst. Eine schwere Rezession wird lediglich als Randrisiko betrachtet.1

Tatsächlich rechnen überhaupt nur etwa zwei von fünf US-Ökonomen in den nächsten Quartalen mit einer Rezession.2 Internationale Institutionen wie der Internationale Währungsfonds (IWF) oder die Organisation für Wirtschaftliche Zusammenarbeit und Entwicklung (OECD) erwarten eine weltweite Wachstumsabschwächung gefolgt von einer Erholung im Jahr 2024. Die Wachstumsprognosen der Zentralbanken gehen in die gleiche Richtung. Die bislang robuste Wirtschaftsaktivität – vor allem in den USA – scheint diesen recht positiven Ausblick zu bestätigen.

Die aktuellen Konsensprognosen könnten aber auch falsch liegen. Ein Szenario einer Wachstumsabschwächung oder milden Rezession ist zweifellos denkbar. Es könnte jedoch auch anders kommen – aus mehreren Gründen.

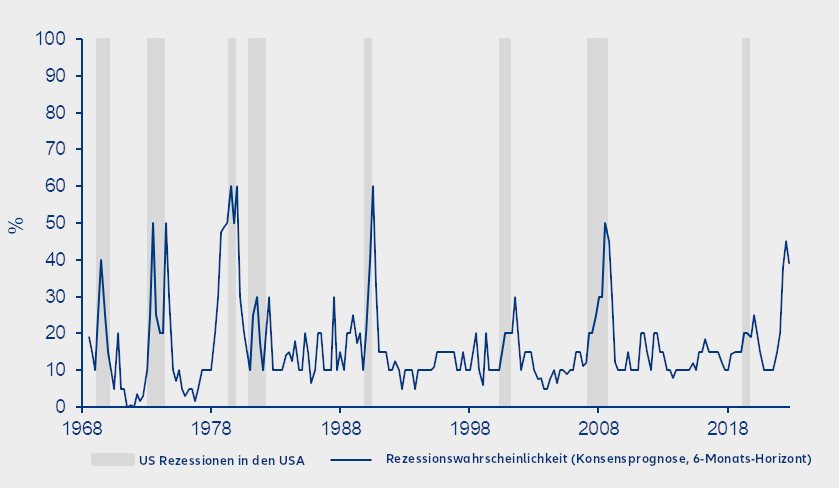

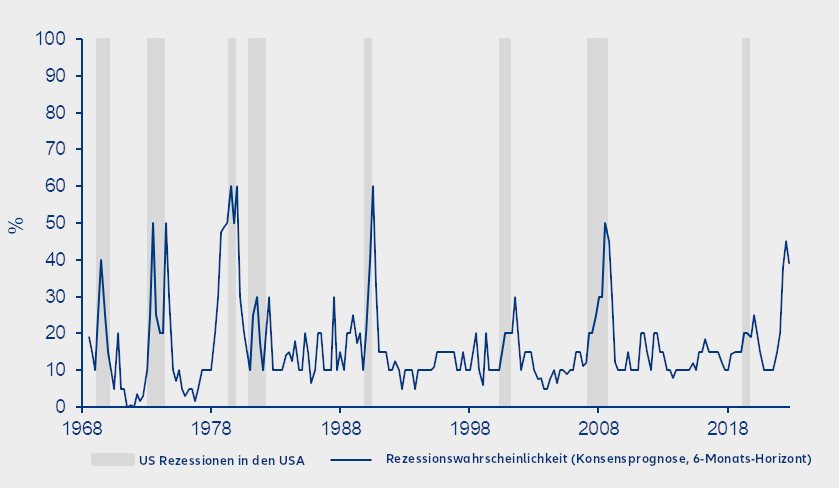

Zunächst einmal sind Ökonomen notorisch schlecht darin, Rezessionen vorherzusehen (siehe Abbildung 1). Selbst unmittelbar vor der globalen Finanzkrise – dem schwersten Wirtschaftseinbruch seit Jahrzehnten – erwarteten die meisten von ihnen eine weiche Landung.

Zweitens deuten verschiedene Frühindikatoren nach wie vor darauf hin, dass die USA im ersten Halbjahr 2024 in eine Rezession abrutschen werden: Derartige Signal gehen sowohl von der invertierten Zinsstrukturkurve aus als auch vom Rückgang der Geldmenge (infolge der Straffung der Geldpolitik) und der Tatsache, dass die Zentralbankzinsen über dem neutralen Niveau liegen und sich somit im „restriktiven“ Bereich befinden.

Inflation: hartnäckig hoch

Gleichzeitig bleibt die Inflationsrate hartnäckig hoch. Seit dem Höchststand im Jahr 2022 hat die Teuerung zwar deutlich nachgelassen. Vom Zielwert der Zentralbanken von 2% ist sie aber immer noch weit entfernt.

Der anhaltende Preisdruck ist für uns keine Überraschung: Der Inflationsschub zwischen 2021 und 2022 war nicht nur der Pandemie und den Energiepreisschocks geschuldet, sondern auch der übermäßigen Liquidität im System durch die massive Lockerung der Geldpolitik.

Drei längerfristige angebotsseitige Schocks tragen ebenfalls zu einer strukturell höheren Inflation bei. Der erste ist die Deglobalisierung – oder genauer gesagt die Tatsache, dass der Anteil des Handels am globalen Bruttoinlandsprodukt (BIP) auch aufgrund einer stärkeren Regionalisierung der Lieferketten tendenziell schrumpft. Die Dekarbonisierung und die Tatsache, dass der Arbeitsmarkt infolge des demographischen Wandels strukturell enger ist, sind weitere Faktoren.

In der Vergangenheit haben wir gesehen, dass es nach einer Phase hoher Inflation mehrere Jahre dauern kann, bis sich die Teuerung wieder auf einem niedrigeren Niveau einpendelt. Grund dafür sind Zweitrundeneffekte wie Lohn-Preis-Spiralen (wenn höhere Löhne zu höheren Preisen führen usw.) oder Preiserhöhungen von Unternehmen.

Vor diesem Hintergrund bezweifeln wir, dass die Märkte richtig damit liegen, keine weiteren Zinserhöhungen der großen Zentralbanken einzupreisen und ab Mitte 2024 deutliche Zinssenkungen zu erwarten. Zusammenfassend glauben wir also im Gegensatz zum Konsensszenario, dass die Zinsen noch „länger höher“ bleiben werden.

Vielleicht spiegelt die Konsensmeinung die Erwartung wider, dass ein höheres Produktivitätswachstum helfen könnte, die Inflation einzudämmen? Tatsächlich sehen wir derzeit zweifellos enorme technologische Veränderungen wie den jüngsten Siegeszug der generativen Künstlichen Intelligenz (KI). Diese Fortschritte könnten das Gesamtangebot in der Weltwirtschaft erhöhen und damit – möglicherweise – zur Senkung der Inflation beitragen. Ob es wirklich so kommt, ist jedoch völlig offen. Bislang geben die Zahlen zum Produktivitätswachstum noch keine Hinweise auf eine strukturelle Erhöhung. Auch darf nicht vergessen werden, dass das Produktivitätswachstum zwar durch technologische Innovation beschleunigt, durch andere Faktoren aber auch gebremst werden kann. Man denke nur daran, wie lange die Verwerfungen nach geplatzten Kreditblasen oder Kriegen anhalten können.

Ist der Höchststand der Anleiherenditen erreicht?

Die Anleiherenditen sind so hoch wie seit mehr als eineinhalb Jahrzehnten nicht mehr und es droht ein Wirtschaftsabschwung. Objektiv sollte da viel für bonitätsstarke Staatsanleihen sprechen. Wann der Höchststand der Anleiherenditen erreicht ist, lässt sich aber weiterhin nur schwer vorhersagen. Wir hätten ein besseres Gefühl, wenn die von den Märkten eingepreisten Erwartungen an den künftigen Zinspfad der Zentralbanken konservativer wären und die Märkte von einer längeren Phase höherer Zinsen ausgehen würden.

Anleger sollten sich darauf einstellen, dass die Bank of Japan (BoJ) ihre langjährige Politik der Zinskurvensteuerung mit einer Obergrenze für langfristige Staatsanleiherenditen beendet – ein Schritt, der Auswirkungen auf die globalen Anleihemärkte haben könnte. Die Energiepreise sind eine weitere „Wild Card“, insbesondere nach dem schrecklichen Angriff auf Israel Anfang Oktober 2023.

Wir sind der Meinung, dass die Wachstumserwartungen nach unten korrigiert werden müssen. Das dürfte zu einem schwierigeren Umfeld für Risikoanlagen und einer höheren Volatilität führen. In der Vergangenheit hat es sich in der Regel am meisten ausgezahlt, in – und nicht vor – einer Rezession in Aktien und Spread-Produkte zu investieren. Zudem hätte jedwede Neubepreisung von Anleihen vermutlich auch Auswirkungen auf die Aktienmärkte.

Die letzten beiden Jahre waren auch von „Unfällen“ im Finanzsystem geprägt: 2022 geriet das britische Rentensystem unter Druck und Anfang 2023 kam es zum Zusammenbruch mehrerer Banken, vor allem in den USA. Das Schlimmste mag hinter uns liegen. Weitere Störereignisse sind aber auch nicht auszuschließen, wie das Financial Stability Board, der IWF, die Zentralbanken und andere Institutionen immer wieder mahnen. Eine hohe Verschuldung in der Weltwirtschaft und anhaltend höhere Zinsen sind ein Rezept für finanzielle Instabilität. Diesmal könnten die Risiken eher bei den Nicht-Bank-Finanzinstituten als bei den Banken liegen. Eine gewisse Absicherung von Extremrisiken könnte daher eine gute Idee sein.

Abbildung 1: Die Ökonomen waren noch nie gut darin, Rezessionen vorherzusagen.

Haben sie dazugelernt?

Hinweis: Rezessionswahrscheinlichkeit auf der Grundlage der Befragung professioneller Konjunkturforscher (Survey of Professional Forecasters, SPF) der Federal Reserve Bank of Philadelphia. Die Abbildung stellt die Expansions-/Rezessionsphasen in den USA dem Median der Rezessionswahrscheinlichkeit der zwei Quartale zuvor durchgeführten Umfrage gegenüber. Quelle: Allianz Global Investors Global Economics & Strategy, Bloomberg (Stand der Daten: 30. September 2023). Vergangenheitswerte geben keinen Aufschluss über die künftige Wertentwicklung einer Anlage.

1 Quelle: Globale Fondsmanager-Befragung der Bank of America, Oktober 2023.

2 Quelle: Consensus Economics, Oktober 2023.