Die Zukunft der „illiquiden“ Anlagen

Ist es nicht immer spannender, über die Zukunft zu sprechen als über die Vergangenheit? In der Tat: Heerscharen von Risikomanagern und Versicherungsmathematikern modellieren ständig die Zukunft und legen neuen Investitionen Beschränkungen auf. Aber was ist ihr Ausgangspunkt? Die Investitionen, die heute bereits in der Bilanz sind! Denn diese haben im Durchschnitt noch die nächsten 10 bis 15 Jahre einen Einfluss. Umgekehrt sind viele dieser Investitionen bereits ähnlich lange in den Büchern. Um die Kapitalanlagen eines Versicherungsunternehmens richtig durch die ungewisse Zukunft zu lenken, lohnt es sich also, sich daran zu erinnern, warum wir heute dort sind, wo wir sind.

Wichtigste Erkenntnisse

- Kurzfristig haben die gestiegenen Renditen mehr geschadet als geholfen.

- Private Markets haben in Zeiten der Marktvolatilität für Stabilität gesorgt.

- Trotz des Nennereffekts bieten PrivateMarkets Anlagen immer noch die beste Diversifizierung und eine Renditeverbesserung für die Gesamtbilanz.

Die glänzende Zukunft höherer Zinsen?

Bis Juni 2024 hat die Europäische Zentralbank (EZB) 26 Zinserhöhungen und 22 Zinssenkungen (Einlagefazilität1 ) seit Beginn ihrer Tätigkeit im Jahr 1999 durchgeführt. Betrachtet man die 14 Jahre von Juni 2008 bis Juni 2022, gewinnen die „Senkungen“ gegen die „Erhöhungen“ mit 13 : 2 – und das Spiel war bereits im Jahr 2012 entschieden. Zehn lange Jahre träumte jede Versicherungsgesellschaft von höheren Zinsen und davon, dass das Team „Erhöhungen“ mal wieder punktet. Endlich hat die strahlende Zukunft begonnen. Oder etwa nicht?

Die Jagd nach Rendite

Sicherlich war das Jahrzehnt der niedrigen Renditen ein Katalysator für das Entstehen und die Entwicklung der Private Markets. Schließlich ist es schwer, mit der „Tradition“ zu brechen, vor allem wenn sie über einen sehr langen Zeitraum hinweg eine Erfolgsgarantie und ein Fundament des Geschäftsmodells einer Branche darstellte. Aber angesichts eines noch nie dagewesenen Druckes, um jeden einzelnen Basispunkt beim Investieren zu kämpfen, waren die „Alternativen“ der einzige Ort, an dem man substanzielle oder zumindest akzeptable Spreads erzielen konnte. Stille Reserven und Gewinne bei traditionellen festverzinslichen Wertpapieren und sich erholenden Aktien wurden zur Steuerung der GewinnundVerlustRechnung (GuV) genutzt, so dass die Versicherer über eine Fülle von Liquidität verfügten, die sie in Private Markets investieren oder dort anlegen konnten. Der Überfluss an Liquidität auf dem Markt hat auch zu einer Verschlechterung der risikobereinigten Rendite von Sachwerten geführt, so dass der Wunsch nach höheren Zinsen immer stärker wurde.

Die düstere Gegenwart hoher Zinssätze

Abgesehen von der Politik, die genug Stoff bietet, um von einer „düsteren Gegenwart“ zu sprechen, haben die Renditeerhöhungen der Jahre 2022 und 2023 nicht die unmittelbare strahlende Zukunft gebracht, von der die Versicherer geträumt hatten. Die Festlegung einer neuen Strategischen Asset Allocation (SAA) war für viele in den letzten 18 Monaten ein Kampf. Die Liquidität ist plötzlich knapp! Tatsächlich ist der Mangel an Liquidität aber weniger auf „illiquide“ Private Markets und Sachwerte zurückzuführen: Deren Illiquidität war so oder so schon immer gegeben. Die wahren Schuldigen sind die „traditionellen“ liquiden Staats und Unternehmensanleihen, die nie ganz aus den Bilanzen verschwunden sind und die nun de facto illiquide sind, weil es erhebliche stille Lasten gibt. Bei der Entscheidung über die Reinvestition der geringen Liquidität, die sich noch aus positiven VersicherungsCashflows (z.B. in der Krankenversicherung) und fälligen Vermögenswerten ergibt, verleitet die relative Übergewichtung der Private Markets aufgrund des sog. „Nennereffekts“ dazu, einfach wieder nach „alter Schule“ zu investieren. Wenn Sie sich also fragen, ob dies eine sinnvolle Option ist, raten wir nachdrücklich davon ab. Wir sehen weiterhin den Wert von Investitionen in Private Markets.

Das neue „traditionelle“ Universum

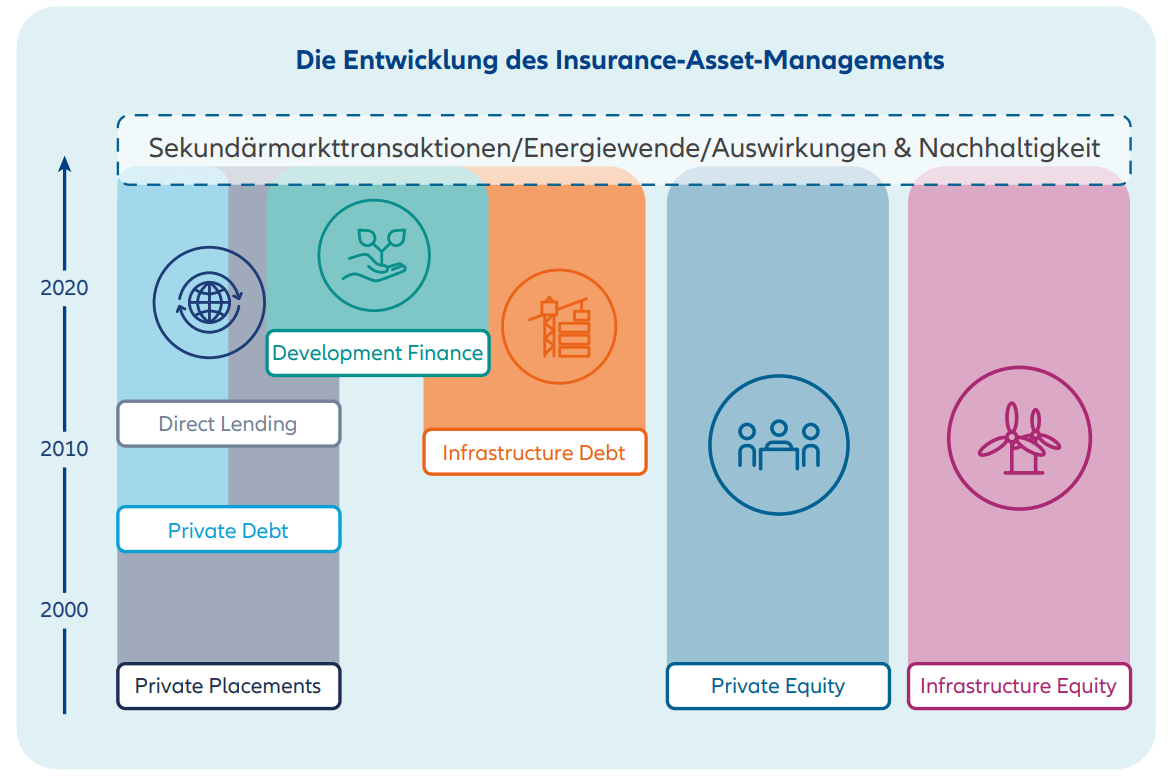

Während Private Equity (PE), Infrastructure Equity (IE) und Private Placements (PP) in ihrer Anfangsphase, d.h. in den späten 90er und 2000erJahren, tatsächlich als „Alternativen“ betrachtet wurden, haben sich auch die „neueren“ Formen von PrivateMarketsInvestitionen wie Infrastructure Debt (ID; von Senior Core bis Value Add) und Private Credit (PC; Corporate Direct Lending) in verschiedenen Regionen und Marktsegmenten in den letzten fünf bis zehn Jahren weiterentwickelt und sind gereift. Da sie von den höheren Zinsen im Gleichschritt mit vergleichbaren liquiden Investitionen profitieren, können sie inzwischen wirklich als Teil des traditionellen Anlageuniversums betrachtet werden. Der Schutz vor kurzfristiger Marktvolatilität, wie sie während der Marktturbulenzen zu Beginn der Coronakrise zu beobachten war, und die geringere Preissensitivität trotz der Zinserhöhungen und der Neubewertung der gehandelten bzw. börsennotierten Vermögenswerte erweisen sich auch in Zukunft als wertvolle Vorteile für die Versicherer.

Nachhaltigkeit und echte Auswirkungen

Aber auch die „neuesten“ (Unter) Anlageklassen spielen weiterhin eine wichtige Rolle! Mit der zunehmenden Dynamik der Nachhaltigkeits und ESGRegulierung ist es auch klar, dass die Private Markets der Schlüssel zu einer echten Wirkung sind. Durch die Nutzung der Möglichkeiten in den oben erwähnten „neuen Traditionellen“ wie ID und midmarket Private Credit und die Schaffung von Synergien über eine Anlageplattform, die wie keine andere auf Versicherungen maßgeschneidert ist, hat AllianzGI seine Entwicklung vorangetrieben und ist ein Pionier im Bereich der nachhaltigen PrivateCredit Investitionen. In diesem Bereich können nicht nur BlendedFinance Strategien mit Auswirkungen auf die Schwellenländer, sondern auch DirektkreditInvestitionen mit Schwerpunkt auf Unternehmen mit Sitz in der OECD ein breites Spektrum von Anlagezielen unterstützen.

Fünf Gründe, weiterhin in Private Markets zu investieren

- Schutz vor schwankenden Zinsen und Inflation:

Widerstandsfähige Sektoren können Schocks teilweise durch höhere Cashflows aufgrund von Inflationsüberwälzung oder Preissetzungsmacht ausgleichen. - Diversifizierung:

Begrenzte Korrelation mit anderen Anlageklassen und geringere Volatilität aufgrund seltenerer Bewertungen sowie schwächerer Auswirkungen spekulativer Geldabflüsse. - Attraktive Risiko-Ertrags-Profile:

Im Vergleich zusätzliche Rendite aufgrund der Komplexität und der Illiquiditätsprämien der Transaktionen, die nicht auf öffentliche Märkte übertragen werden. - Umsetzung der ESG:

Hohes Potenzial für die individuelle Einbeziehung von ESG-Kriterien in die Vermögensallokation und höhere Hebelwirkung auf der Seite der Private Markets. - Stabile, langfristige Cashflows:

Langfristig ertragsbringende Vermögenswerte, die für das Aktiv-Passiv-Management (ALM) besonders attraktiv sind.

Solvency-II-Anpassungen

Ein weiterer wichtiger Aspekt bei der Bewertung der Attraktivität von Kapitalbeteiligungen ist das Ergebnis des „Solvency review 2020“. Die Europäische Kommission hat klar ihr Bestreben zum Ausdruck gebracht, die Finanzierung des langfristigen nachhaltigen Wachstums in der Union zu entfesseln. Ein wichtiger Hebel wird in der Lockerung der Kriterien für die Einstufung eines Aktienportfolios als langfristige Aktienanlagen (LTEI) gesehen. Insofern erwarten wir auch für PE und IE ein gewisses Comeback, wenn auch möglicherweise mit geringeren relativen Allokationen im Vergleich zu ihren Gegenspielern im Fremdkapitalbereich.

Deep Dive Outtakes

Das für Versicherer verfügbare Anlageuniversum ist sehr vielfältig und mitunter komplex, wie Sie aus unserer obigen Beschreibung gesehen haben. Nichtsdestotrotz verdient jede Anlageklasse für sich, ins Rampenlicht genommen zu werden, um ihre Relevanz im heutigen Marktumfeld zu diskutieren. Beginnend mit dem Fokus auf Infra Debt, werden wir einzelne Deep Dives zu den verschiedenen Anlageklassen veröffentlichen und gemeinsam mit unseren LeadPortfolioManagern und CIOs versuchen, die folgenden Fragen zu beantworten:

- Infrastrukturanleihen, eine sich ständig weiterentwickelnde Anlageklasse. Ist Infra Debt wie „Rohstoffe“ oder sollte es ein fester Bestandteil der SAA sein?

- Wie lassen sich die Realwirtschaft und der Wandel finanzieren?

- Warum ist „Impact“ wichtig?

- Wer soll die Energiewende bezahlen und wie soll diese finanziert werden?

- Wie kann man als Großinvestor Chancen nutzen?

- Wie kann es zu einem Comeback von PE und IE kommen?

Vielleicht noch eine abschließende Bemerkung: Die Private Markets sind da, um zu bleiben! Nicht nur, weil es eine Menge offensichtlicher Argumente gibt, die ihre „raison d’être“ haben, wie z.B.:

- Vorteile der Diversifizierung: geringe Korrelation zu liquiden Märkten

- geringere Volatilität

- Erfassung von Illiquiditäts und Komplexitätsprämie

- relativer Inflationsschutz

- ...

Aber mehr denn je kann die Finanzierung auf den Private Markets dazu beitragen, die vor uns liegenden gesellschaftlichen und ökologischen Herausforderungen zu bewältigen, was zu einem besseren RisikoRenditeNachhaltigkeitsprofil führt.

Rückblickend betrachtet waren PrivateMarketsInvestitionen äußerst innovativ; und wenn man sich den ständigen Strom neuer Investitionsideen ansieht, die sich entwickeln, ist es eine Anlageklasse, die den Wandel durch kontinuierliche Innovation vorantreibt.

Quelle: Allianz Global Investors. Nur zu Illustrationszwecken. Schematische Chronologie der PrivateMarkets Plattform von Allianz Global Investors.