Wann bleibt die „ZZR“ eine Belastung?

Das Jahr 2022 war geprägt von einigen „plötzlichen und unerwarteten“ Ereignissen, deren kurzfristige Auswirkungen auf die Finanzmärkte dem einen oder anderen Kapitalanleger Schweißperlen auf die Stirn getrieben haben mag. Langfristig ist der Anstieg der Renditen aus Sicht der deutschen Versicherer sicherlich sehr zu begrüßen. Die Geschwindigkeit, mit der sich das neue Renditeniveau etabliert hat, kann in den Jahresabschlüssen allerdings auch zur Herausforderung werden. Wieso das so ist, wollen wir im Verlauf diskutieren.

Aufgrund der jahrelang niedrigen Wiederanlagezinsen sind die ordentlichen Erträge über die Jahre sukzessive gesunken. Waren Anfang letzten Jahres noch stille Reserven in den Kapitalanlagen vorhanden, haben diese sich vor allem durch den raschen Zinsanstieg in stille Lasten gewendet. Auch von Seiten der Zinszusatzreserve (i.F. „ZZR“) ist keine große Entlastung zu erwarten. Zumindest erst einmal noch nicht!

ZZR: Was bisher geschah

Mit der Einführung der ZZR sollte dem Umstand der niedrigen Zinsen Rechnung getragen werden. Erreicht werden sollte dies durch die Stärkung der Rechnungsgrundlagen, konkret durch die Absenkung des durchschnittlichen Rechnungszinses und damit eine Entlastung des jährlichen Zinsaufwandes. Seit der Einführung im Jahr 2011 wurde die planmäßige Entlastung bislang allerdings in jedem Jahr durch die weitere Absenkung des sogenannten Referenzzinses und die damit einhergehende Zuführung zur ZZR überlagert. Letztere wurde zum zentralen Faktor der Steuerung der Kapitalanlage und damit des Jahresergebnisses. Dies geschah bei vielen in der Vergangenheit durch die Realisierung stiller Reserven.

Damit die notwendigen Zuführungen zur ZZR in einem überschaubaren Rahmen gehalten werden können, wurde im Jahr 2018 die sogenannte Korridormethode eingeführt. Die Kehrseite der Medaille ist nun aber, dass der Referenzzins trotz des bis September 2022 deutlich auf über 3% gestiegenen Stichtagszinses in diesem und voraussichtlich in den nächsten Jahren unverändert bei 1,57% verbleiben wird. Um den aktuellen Status quo etwas besser zu beleuchten, wollen wir die ZZR und ihre Wirkung an Zahlenbeispielen für die „Tarifgeneration 2,75%“ (aus den Jahren 2004–2006) erläutern.

Entwicklung des Referenzzinssatzes

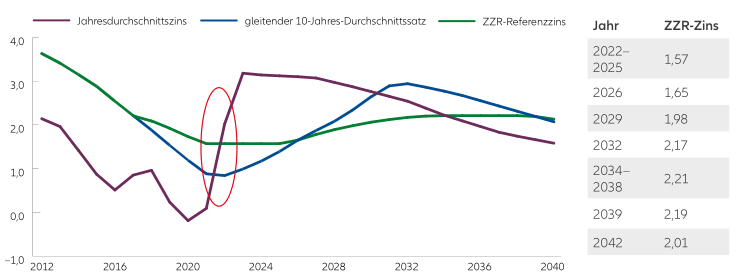

In Abbildung 1 sehen Sie die vergangene und eine mögliche zukünftige Entwicklung des Referenzzinssatzes. Die Prognose berechnet sich in drei Schritten:

- Ausgehend von der aktuellen Zinskurve müssen wir die zukünftigen Jahresdurchschnittszinsen vorhersagen. Beispielhaft verwenden wir die impliziten Forwardzinsen, die auch in einer marktkonsistenten Bewertung wie dem Branchensimulationsmodell im Mittel realisiert würden.

- Aus der ersten Prognose berechnen wir den gleitenden Durchschnitt der jeweils letzten 10 Jahre. Vor Einführung der Korridormethode entsprach diesem auch der Referenzzins.

- Nach Einführung der Korridormethode ergibt sich der fortgeschriebene Referenzzins gemäß Deckungsrückstellungsverordnung aus dem Unterschied zwischen dem Vorjahreszinssatz und der beiden zuvor genannten „Zielgrößen“.

Wichtig dabei ist es zu beachten, dass der Referenzzins nur dann angepasst wird, wenn sowohl der Stichtagszins als auch der gleitende Durchschnitt eine Änderung in die gleiche Richtung indizieren. Derzeit ist dies, wie wir in der Abbildung erkennen, nicht der Fall: Der Stichtagszins ist deutlich größer als der gültige Referenzzins, der gleitende Durchschnitt wird noch ein paar Jahre kleiner bleiben. Basierend auf unseren Annahmen stiege der Referenzzins erstmals wieder im Jahr 2026 bis auf 2,21% im Jahr 2034. Auf diesem Niveau würde der Zinssatz bis 2038 verharren, bevor er bis 2042 wieder auf etwa 2% sinken würde. Was sind nun die Folgen des erst einmal gleichbleibenden Referenzzinses?

Direkte GuV-Wirkung der ZZR

Erstmalig seit der Einführung bleibt eine weitere außerplanmäßige Zuführung zur ZZR aus. Dadurch verbleibt nur der plan- und zweckmäßige Effekt der ZZR auf den kalkulatorischen Zinsaufwand. Wie wir in unserem technischen Exkurs am Ende des Artikels ausführlich erläutern werden, hängt die Frage, ob es durch die ZZR bei gleichbleibendem Referenzzins kurzfristig zu einer weiteren Beoder Entlastung des Zinsaufwandes kommt, wesentlich von der Verpflichtungsstruktur der Versicherer ab. Wir gehen davon aus, dass in den meisten Fällen der Löwenanteil der gebildeten Deckungsrückstellung (i. F. „DRSt“) auf Leistungen entfällt, die in den nächsten 15 Jahren fällig werden. Insoweit dürfen diese Versicherer damit rechnen, dass die Entlastungseffekte der ZZR die ebenfalls noch existierenden Belastungen überwiegen werden. Im Wesentlichen ist allerdings davon auszugehen, dass dieser Effekt eher kleiner ausfällt, als dies ggf. erwartet wurde, und durch die in den letzten Jahren sukzessive gesunkenen ordentlichen Erträge aufgezehrt wird. Ein zusätzlicher Spielraum zur Steuerung des Jahresergebnisses durch die Hebung stiller Lasten ist ohne einen Anstieg des Referenzzinses erst einmal nicht gegeben.

Abbildung 1: Marktkonsistente Projektion des Referenzzinses für die nächsten 20 Jahre. Quellen: Deutsche Bundesbank, Deckungsrückstellungsverordnung; eigene Berechnungen; Stand: 31.12.2022.

Ausblick: Wie geht es weiter?

Sollte das Zinsumfeld auf dem aktuellen Niveau verharren oder nur im Rahmen der impliziten Markterwartung sinken, müssen die Versicherer weiterhin in jedem Jahr stille Lasten in ihrem Portfolio weitertragen. Sobald der Referenzzins wieder steigt, wird die Zinszusatzreserve sukzessive aufgelöst werden. Dies geschieht in unserem Modell das erste Mal im Jahr 2026. Die Auflösung der ZZR erhöht dabei den Rohüberschuss. Die dabei entstehenden erhöhten Erträge müssen zielgerichtet zur weiteren Stabilisierung der ordentlichen Erträge verwendet werden,

damit diese für den Fall zukünftiger erneuter Zuführungen zur ZZR zur Verfügung stehen. Der Steuerung des Jahresergebnisses durch gezielte Umschichtungen und damit eventuell die einhergehende Realisierung stiller Lasten wird spiegelbildlich zur Situation in den letzten 10 Jahren eine gesteigerte Aufmerksamkeit zukommen. Sollte dies nicht der Fall sein, müsste ggf. eine höhere Zuführung zur Rückstellung für Beitragsrückerstattung (RfB) stattfinden. Unseres Erachtens würde man dadurch aber die Ertragskraft und damit das Versicherungskollektiv langfristig schwächen. Abschließend kann man sagen, dass die erhoffte Entlastung durch die ZZR erst einmal ausbleibt und man momentan keine „Gegenfinanzierung“ stiller Lasten vornehmen kann, um insbesondere im aktuellen Umfeld in höher rentierliche Anlagen umzuschichten.

Wir freuen uns auf künftige Diskussionen zu diesem Thema.

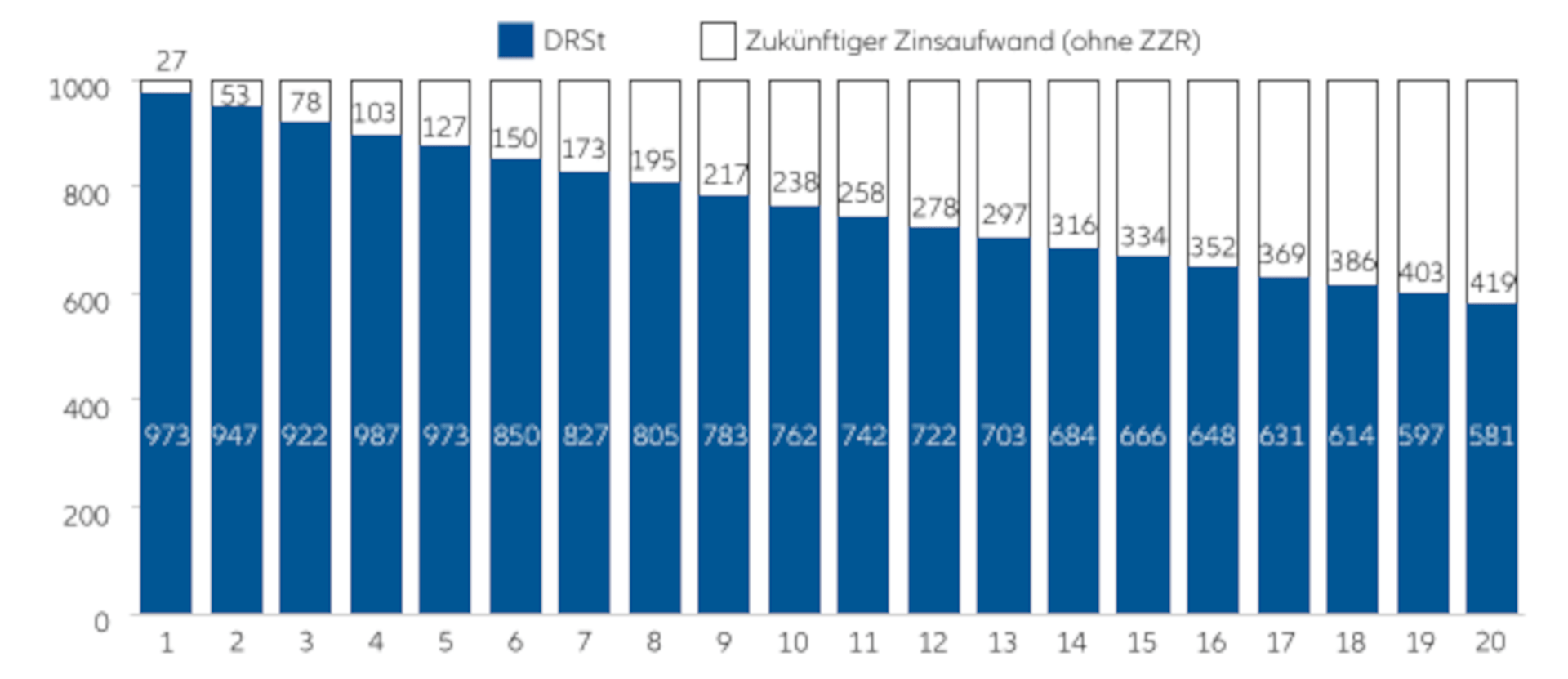

Abbildung 2: Tarifliche Deckungsrückstellung je Tausend Euro in 1–20 Jahren (Rechnungszins 2,75 %). Annahmen: rein finanzmathematischer Barwert; keine Biometrie, keine Kosten.

Technischer Exkurs:

In unserem Modell zeigen wir nicht das Rückstellungsprofil eines realistischen Tarifbestandes, sondern fokussieren uns auf die Werte, die sich für je 1.000 Euro Versicherungsleistung – gleichbleibend – über die nächsten 20 Jahre ergeben würden (s. Abbildung 2). Diese Vereinfachung erlaubt es uns insbesondere auf den Effekt einzelner Laufzeiten einzugehen und damit auch die Auswirkungen der impliziten ZZR auf Zahlungen, die erst in mehr als 15 Jahren fällig werden, besser zu verstehen. Die DRSt, die sich für dieses CashFlow-Profil bei Diskontierung mit dem Tarifzins von 2,75% ergibt, zeigen wir in Abbildung 2. Der in Weiß dargestellte Unterschiedsbetrag zu 1.000 Euro entspricht dem zukünftig noch fälligen Zinsaufwand.

Planmäßige Entlastungen durch die ZZR

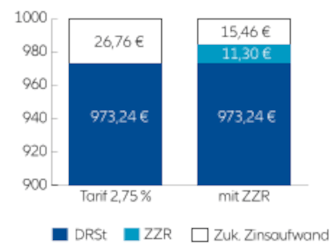

Abbildung 3: Deckungsrückstellung für Tsd. Euro, fällig in 1 Jahr.

Zur Illustration der ZZR fokussieren wir uns zunächst auf die Leistung, die in einem Jahr fällig wird (Abbildung 3). Die tarifliche DRSt beträgt 973,24 Euro und die Differenz zu 1.000 Euro – also 26,76 Euro – entspricht dem (tariflichen) Zinsaufwand von 2,75% für das kommende Jahr (vgl. auch Abbildung 2). Da der Referenzzins (1,57%) niedriger ist als der Tarifzins, war außerdem eine ZZR in Höhe von 11,30 Euro zu bilden. Dieser Teil des nächstjährigen Zinsaufwandes wurde also bereits in den vergangenen Jahren vorweggenommen, da mit dem Niedrigzinsumfeld auch die Erwartung niedrigerer Kapitalerträge einherging. Für das kommende Jahr ist es daher ausreichend, eine Rendite von 1,57% der Gesamtrückstellung (984,54 Euro) – d. h. 15,46 Euro – zu erwirtschaften, um den verbleibenden Zinsaufwand decken zu können.

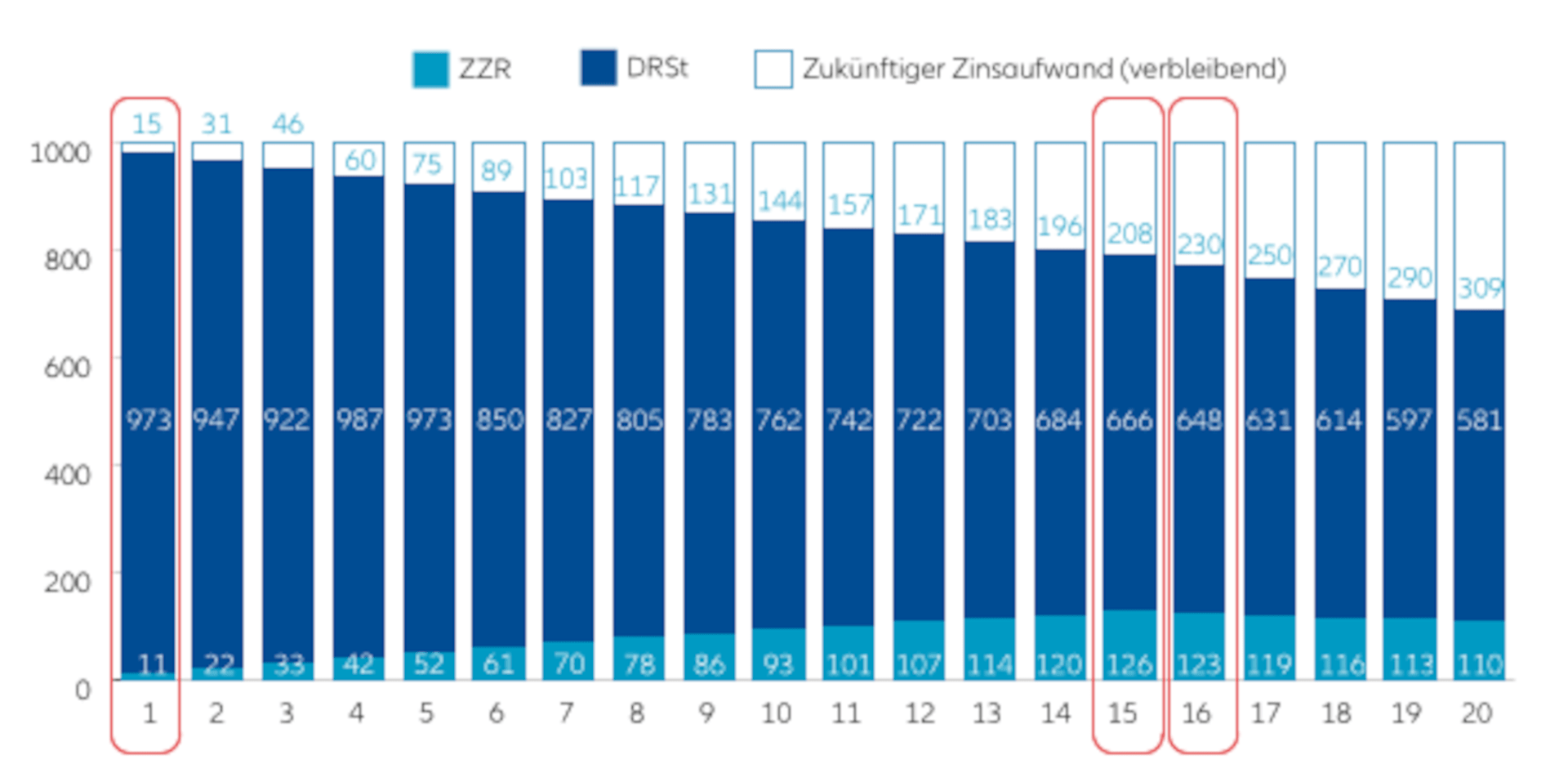

Analog wurde für alle Zahlungen, die in den nächsten 15 Jahren fällig werden, durch die Bildung der ZZR gerade so viel des zukünftigen tariflichen Zinsaufwandes vorweggenommen, dass ordentliche Kapitalerträge von 1,57% p. a. der jeweiligen Gesamtrückstellung ausreichend sind, um die Leistungen zu finanzieren (siehe Abbildung 4). Die größte ZZR ist dabei für die Leistungen zu verbuchen, die in 15 Jahren fällig werden. In unserem Beispiel einer Leistung von 1.000 Euro beträgt die tarifliche DRSt 666,– Euro, so dass über die nächsten 15 Jahre noch 334,– Euro Zinsaufwand (entsprechend 2,75% p. a. mit Zins- und Zinseszins; Abbildung 2) zu verdienen sind. Als vorweggenommener Zinsaufwand war eine ZZR in Höhe von 126,– Euro zu bilden, die über die nächsten 15 Jahre planmäßig aufwandmindernd aufgelöst wird. Der verbleibende zukünftige Zinsaufwand reduziert sich folglich auf 208,– Euro (entsprechend 1,57% p. a. mit Zinsund Zinseszins; Abbildung 4).

Abbildung 4: Tarifliche Deckungsrückstellung je Tausend Euro in 1–20 Jahren (Rechnungszins 2,75 %).Quellen: Deutsche Bundesbank, Deckungsrückstellungsverordnung; eigene Berechnungen; Stand: 31.12.2022.

Planmäßige Belastungen durch die implizite ZZR!?

Für Zahlungen, die erst mehr als 15 Jahre in der Zukunft fällig werden, ist die Situation allerdings eine andere. Zunächst mag es gegebenenfalls verwundern, dass wir in Abbildung 4 auch für solche Leistungen eine (implizite) Zinszusatzreserve ausweisen. Diese entsteht dadurch, dass auch für diese Leistungsversprechen angenommen wird, dass in den nächsten 15 Jahren zur Finanzierung nur der Referenzzins von der Kapitalanlage erwirtschaftet werden kann. Obschon für die Kalkulation ab Jahr 16 wieder der tarifliche Rechnungszins (2,75%) maßgeblich ist, werden zukünftige Auszahlungen, die nach Jahr 15 fällig werden, für die ersten 15 Jahre mit dem niedrigeren Referenzzinssatz diskontiert (1,57% siehe Abbildung 5). Ab Jahr 16 erfolgt für diese Leistungen also eine Mischkalkulation, aus der sich die implizite ZZR ergibt.

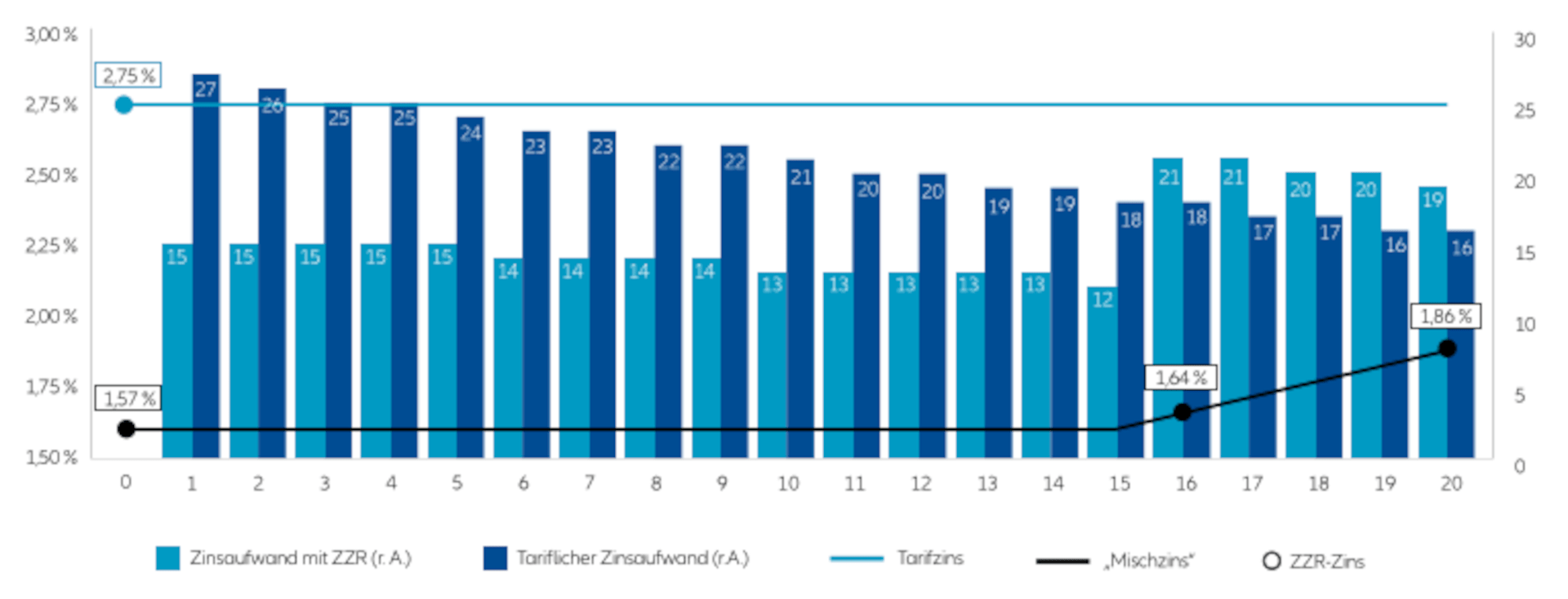

Vergleichen wir den jährlichen Zinsaufwand inkl. ZZR mit dem tariflichen Zinsaufwand (Abbildung 5), so erkennen wir nicht nur die oben bereits beschriebene Entlastung für alle Zahlungen, die in den nächsten 15 Jahren fällig werden, sondern auch eine Belastung für alle weiteren Leistungsversprechen. Wie passt dieser zusätzliche Zinsaufwand zum Zweck der ZZR, niedrigere Kapitalerträge in den nächsten Jahren abzufedern?

Zwei erste Blickwinkel auf den Zusatzaufwand

Abbildung 6: Zinsaufwand je Tausend Euro, fällig in 16 Jahren

Zur Illustration fokussieren wir uns dieses Mal auf eine Zahlung, die in 16 Jahren fällig wird (Abbildung 6). Für die Berechnung der zu bildenden DRSt und damit der Höhe der impliziten ZZR haben wir die ZZR für die ersten 15 Jahre mit dem Referenzzins von 1,57% und für das letzte Jahr mit dem Rechnungszins von 2,75% zu diskontieren. Dies entspricht einem „Mischzins“ von 1,64%, so dass zur DRSt von 647,87 Euro eine ZZR in Höhe von 122,56 Euro gebildet wird (s. auch Abbildung 4). Der mit dem Mischzins gerechnete Zinsaufwand des kommenden Jahres beträgt damit in Summe 12,66 Euro, was einer Entlastung von 5,16 Euro im Vergleich zum tariflichen Zinsaufwand entspricht. Bei gleichbleibendem Referenzzins ist für diese Leistung am Jahresende bei verbleibender Restlaufzeit von nur noch 15 Jahren die ZZR allerdings nicht mehr mit dem „Mischzins“ von 1,64%, sondern nur noch mit 1,57% zu berechnen. Für diese Zinssenkung in Höhe von 7 Basispunkten bei einer Duration von 15 Jahren ergibt sich damit eine Zuführung zur ZZR in Höhe von 8,53 Euro, die die o. g. Entlastung mehr als zunichtemacht.

Da diese Betrachtungsweise zwar den Annahmen und den Erwartungen an die Kapitalmärkte am nächsten kommt, die Berechnung der impliziten ZZR und des damit einhergehenden Zinsaufwandes durch die Verwendung des „Mischzinses“ aber unnötig verkompliziert, erlauben Sie uns einen eleganten zweiten Blickwinkel:

Da wir die ZZR ab dem 16. Jahr wieder mit dem tariflichen Rechnungszins diskontieren, entspricht der Situation für das Jahr 16 (Abbildung 6) im Wesentlichen der Situation für das Jahr 1 ohne ZZR (Abbildung 3; links). Wir können daher die implizite ZZR für die in 16 Jahren fällige Leistung auch dadurch berechnen, in dem wir die zuvor genannte ZZR für das Jahr 15 in Höhe von 126,– Euro (vgl. Abbildung 4) mit 2,75% diskontieren. Wie wir in Abbildung 3 gesehen haben, beträgt diese 973,24 Euro je Tsd. Euro. Für 125,93 Euro ist demnach eine implizite ZZR von 122,56 Euro zu bilden (vgl. Blickwinkel 2).

Auch der Gesamtzinsaufwand kann nun auf einfache Weise berechnet werden: dieser beläuft sich auf 2,75% der Gesamtrückstellung von 770,43 Euro – d. h. 21,19 Euro! Die Mehrbelastung von 3,37 Euro berechnet sich ebenso zu 2,75% der ZZR von 122,56 Euro. Aus Gesamtbilanzsicht berechnet sich gleichermaßen der Belastungseffekt der ZZR, indem der durchschnittliche Tarifzins des Bestandes mit der für die Jahre 16 ff. gebildeten ZZR multipliziert wird.

Abbildung 5: Zinsaufwand mit/ohne ZZR je Tausend Euro und Vergleich der relevanten Zinssätze.Quellen: Deutsche Bundesbank, Deckungsrückstellungsverordnung; eigene Berechnungen; Stand: 31.12.2022.

WIR FREUEN UNS AUF KÜNFTIGE DISKUSSIONEN AN DIESER STELLE!